Dieser Artikel ist heute auf Telepolis (www.heise.de) erschienen

Früher gab es noch Rezessionen in der Wirtschaft. Das waren Phasen eines schrumpfenden Bruttoinlandsprodukts (BIP), die zwei, drei Quartale oder ein ganzes Jahr dauerten. Steigende Arbeitslosigkeit und schrumpfende Einkommen waren praktisch immer die Folge. Und immer musste die Geldpolitik die Zinsen senken, und der Staat musste mit einer Erhöhung seiner eigenen (schuldenfinanzierten) Ausgaben einschreiten, wollte er Schlimmeres, nämlich den totalen Absturz, verhindern.

Um diesem Phänomen seinen Schrecken zu nehmen, hat man schon vor langer Zeit die „technische Rezession“ erfunden. Sinkt das BIP zwei Quartale hintereinander, nennt man das eine technische Rezession. Da es dabei aber nicht darauf ankommt, ob das Bruttoinlandsprodukt zweimal um 0,1 Prozent oder zweimal um fünf Prozent sinkt, sagt diese Kategorisierung überhaupt nichts. Immer kommt es nur darauf an, ob es Kräfte gibt, die einem einmal in Gang gekommenen Absturz entgegenwirken und eine ganz große Krise verhindern.

Dass derzeit irgendeine Form von Rezession in Deutschland droht, hat sich zwar herumgesprochen, aber die professionellen Verharmloser in den deutschen Medien und in der deutschen Ökonomik haben flugs eine ganz neue Form der Rezession erfunden, die „Winterrezession“ oder gar die „milde Winterrezession“ (wie hier im Handelsblatt). Winter soll offenbar suggerieren, man habe es hier quasi mit einem jahreszeitlichen Phänomen zu tun, das von alleine verschwindet, sobald die Sonne wieder scheint. Winterrezession klingt auch so, als sei es der böse kalte Winter, der uns eine Rezession beschert und nicht eine vollkommen von der Rolle gefallene Wirtschaftspolitik.

Natürlich gehört zu der „Winterrezession“ eine positive Interpretation aller Indikatoren. Die Zeichen, hört man allenthalben, stünden für Deutschland weiterhin auf positive Überraschungen, auch wenn manches nach unten zeige. Doch die Auguren irren. Alle Zeichen stehen auf Rezession und, was man im Geschwafel um den „Fachkräftemangel“ am liebsten völlig untergehen lässt, sie stehen auch auf steigende Arbeitslosigkeit.

Da man schon jetzt weiß, dass die Geldpolitik in Europa die Krise verschärft statt sie zu bekämpfen, hat diese Rezession noch mehr als die meisten Vorgänger das Potenzial, sich zu einer großen Krise auszuweiten, an deren Folgen man dann viele Jahre zu knabbern hat. Hinzu kommt, dass eine Rezession unmittelbar nach dem Ende des großen Corona-Einbruchs droht, was die Sache noch viel schlechter macht, weil damit die ohnehin schon lange andauernden europäischen Probleme nicht gelöst, sondern wiederum auf die lange Bank geschoben werden.

Aus all diesen Gründen ist die Verharmlosung des Abschwungs durch die professionellen Optimisten schlicht verantwortungslos. Wer der Wirtschaftspolitik einredet, es sei alles nicht so schlimm und werde sich schon irgendwie von alleine bereinigen, bedient zwar bestimmte ideologische Positionen („der Markt hilft sich selbst und man braucht den Staat nicht“), richtet aber vermutlich gewaltigen Schaden an.

Warum wir alle ärmer sind

Beginnen wir da, wo alles seinen Ursprung hat. Diese Rezession, ich habe es vor einiger Zeit schon gesagt, ist das Ergebnis einer globalen Umverteilung, die sich wiederum auf die Schocks auf den Märkten für fossile Energieträger zurückführen lässt. Die Konsumenten in den Ländern, die fossile Energieträger kaufen und verbrauchen, werden zur Kasse gebeten zugunsten derjenigen, die diese Energieträger verkaufen. Die Realeinkommen bei uns (für Arbeitnehmer und für Unternehmer) schrumpfen, weil die Öl- und Gasrechnung enorm gestiegen ist. Folglich ist weniger Einkommen für den Kauf von Konsum- und Investitionsgütern vorhanden, die von uns selbst oder von unseren europäischen Nachbarn hergestellt werden.

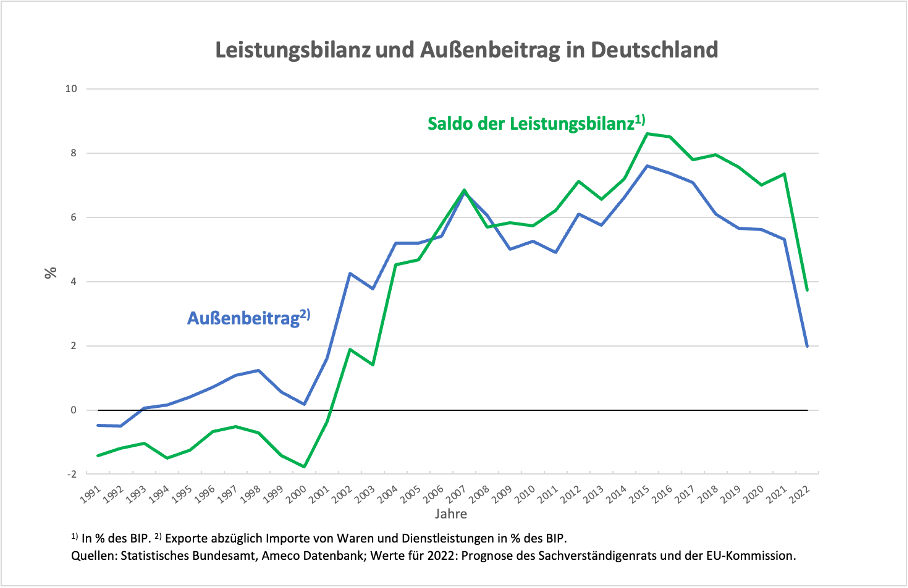

Unmittelbar ablesen kann man das in Deutschland am Überschuss der Leistungsbilanz, der am Ende dieses Jahres um etwa die Hälfte geschrumpft sein wird (Abbildung 1). Das ist eine Summe in der Größenordnung von 140 Milliarden (oder knapp 4 Prozent des nominalen BIP), die schlicht weg ist und im Inland nicht mehr zur Verteilung zur Verfügung steht.

Abbildung 1

Weil es diesen negativen Terms-of Trade-Effekt (der TOT-Effekt resultiert daraus, dass die Importpreise viel stärker steigen als die deutschen Exportpreise) gibt, können die Tarifpartner bei ihren Verhandlungen nicht einfach so tun, als kämen die im Inland gemessenen Preissteigerungen vollständig den deutschen Unternehmen zugute.

Wer (wie etwa Jens Berger auf den Nachdenkseiten) zu dem Ergebnis kommt, die Löhne müssten angesichts der aktuellen Preissteigerungen nach der Formel „aktuelle Inflationsrate plus Produktivitätszuwachs“ kräftig steigen, um die Nachfrage zu sichern, liegt total falsch (auch die Financial Times hat die Bedeutung von TOT-Verlusten für die Lohnentwicklung nicht verstanden).

Der TOT-Effekt wirkt wie eine Verringerung der Produktivität und muss entsprechend mit einem Abschlag berücksichtigt werden.

Lohnerhöhungen auf der Basis der aktuellen Inflationsrate und des Produktivitätstrends ohne Berücksichtigung der außenwirtschaftlichen Belastungen würden ohne Zweifel zu neuen und dauerhaften Preissteigerungen führen. Diese wiederum würden von der Geldpolitik zum Anlass für noch mehr Restriktion via steigende Zinsen genommen und das würde – wiederum ohne jeden Zweifel – eine noch höhere Arbeitslosigkeit zur Folge haben. Man muss jedoch konstatieren, dass bei den großen Abschlüssen, die in Deutschland im Bereich Chemie und Metall vor wenigen Wochen zustande gekommen sind, ein guter Kompromiss zwischen dauerhaften Erhöhungen der Löhne für die nächsten zwei Jahre und Einmalzahlungen gefunden wurde.

Was sagen die Indikatoren?

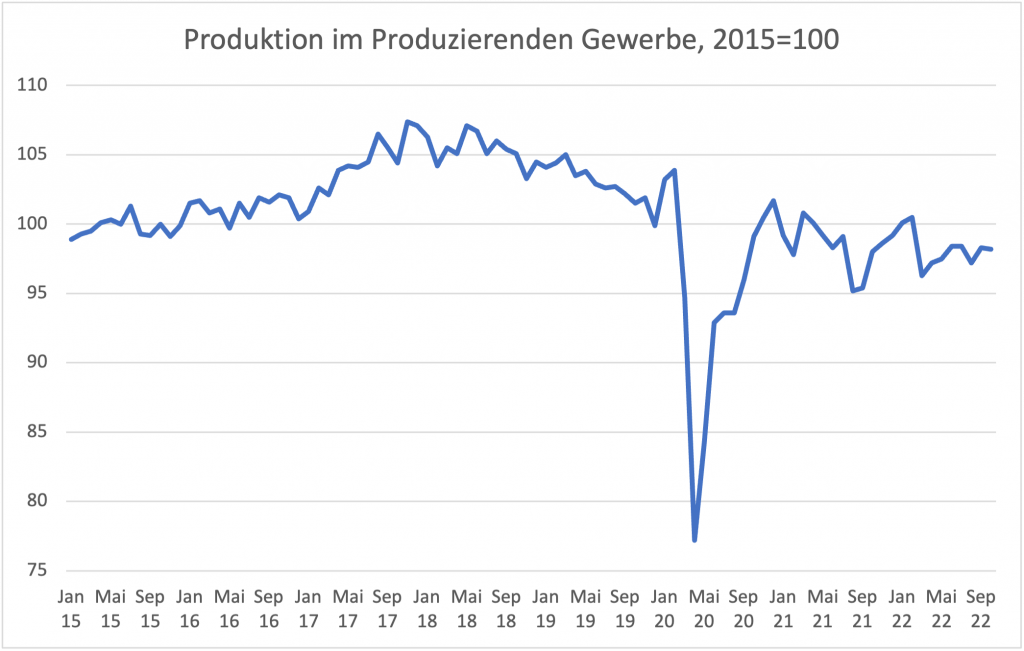

Bei der Produktion von Industrie und Bauwirtschaft blieb auch im Oktober die rückläufige Tendenz erhalten, die seit Beginn des Jahres 2021 zu beobachten ist (Abbildung 2). Schon seit Beginn des Jahres 2018 war die Produktion tendenziell rückläufig. Nach dem Einbruch im Frühjahr 2020 erholte sich die Produktion zwar, aber ihr fehlt jede positive Dynamik.

Abbildung 2

Quelle: Statistisches Bundesamt

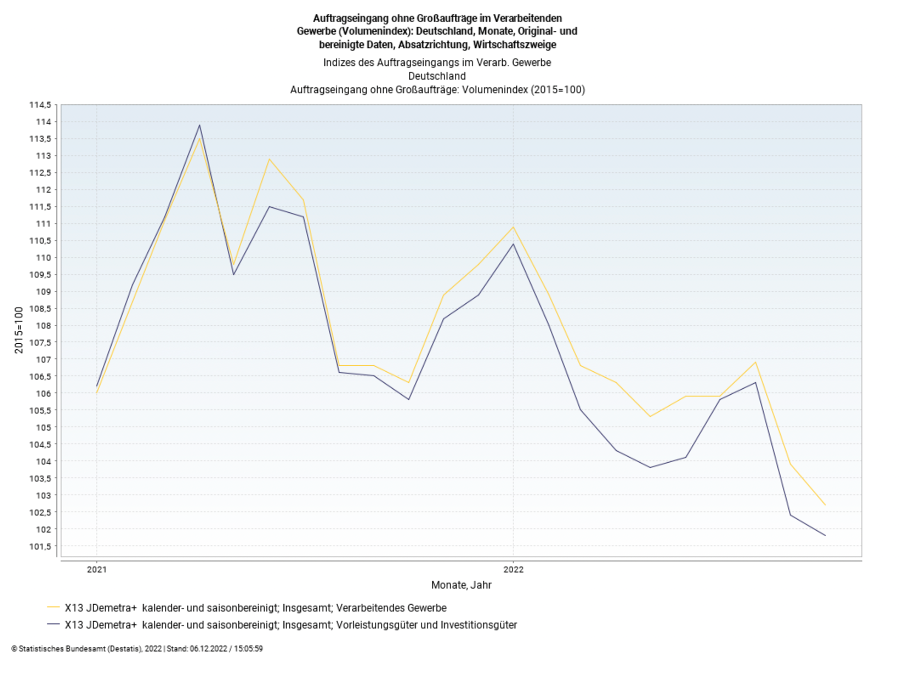

Auch die Auftragseingänge in der Industrie und in der Bauwirtschaft, die etwas weiter als die Produktion in die Zukunft weisen, sind klar abwärtsgerichtet. Im vergangenen Jahr gab es hier einen kurzen Aufschwung, bei dem die gewaltigen Verluste während des Corona-Schocks zum Teil aufgeholt wurden. Seit Beginn dieses Jahres aber geht es eindeutig bergab (Abbildung 3). Besonders schwach ist die Nachfrage nach Investitionsgütern im Inland. Hier liegt der Wert im Oktober um zehn Prozent unter dem Niveau vom Jahresanfang. Nur zur Erinnerung: Institute, Sachverständigenrat und Regierung setzen auf einen Investitionsaufschwung im nächsten Jahr (wie hier gezeigt).

Abbildung 3 (Originalbild von Destatis)

Viel schlimmer ist es in der Bauwirtschaft, die sich schon mitten in einem schweren Einbruch befindet. Die Nachfrage ist seit Beginn des Jahres im Hochbau um insgesamt 30 Prozent gefallen. Im Wohnungsbau ist die Nachfrage nach ihrem Höhepunkt im März um sage und schreibe über 40 Prozent eingebrochen, obwohl allgemein das Fehlen von hunderttausenden von bezahlbaren Wohnungen beklagt wird. Es soll aber immer noch „fachkundige“ Beobachter geben, die glauben, Zinserhöhungen allgemein und zumal so geringe wie in diesem Jahr hätten keinerlei negative Wirkung auf die Investitionstätigkeit.

Bestätigt wird dieses Bild auch durch die Einschätzung der aktuellen Lage bei der monatlichen Umfrage des ifo-Instituts. Diese ist im November in der gesamten Wirtschaft, wie schon seit einigen Monaten zuvor, weiter gefallen. Die Medien haben sich allerdings auf den Gesamtwert des ifo-Index gestürzt, weil der zuletzt wieder leicht gestiegen ist. Das ist allerdings eine Fehlinterpretation, weil sich die Erwartungen der Unternehmen mit Blick auf die nächsten sechs Monate verbessert haben. Diese Erwartungen liegen allerdings auf einem extrem niedrigen Niveau (fast so tief wie am tiefsten Corona-Punkt), wo Schwankungen in der Größenordnung vom November keine Bedeutung für die aktuelle Entwicklung haben. Die Lageeinschätzung war im November schlechter als vor der Corona-Krise.

Unmittelbar erkennen kann man die Folgen des Kaukraftverlusts der Arbeitnehmer beim Umsatz des Einzelhandels. Der ist im Oktober regelrecht eingebrochen und ist schon seit dem ersten Quartal jeweils gegenüber den Vorquartalen rückläufig. Der von vielen erwartete positive Effekt eines Rückgangs der Sparquote der privaten Haushalte, die während des Corona-Schocks stark gestiegen war, wird offensichtlich überlagert von den Einkommensverlusten, so dass per Saldo die Mehrheit der Haushalte im Verlauf dieses Jahres ihren Konsum verringert hat.

Schließlich ist die Arbeitslosigkeit in den letzten drei Monaten deutlich gestiegen und die Zahl der offenen Stellen ist deutlich zurückgegangen. Die Unterbeschäftigung (Arbeitslose plus in speziellen Maßnahmen der Bundesagentur Beschäftigte) ist (saisonbereinigt) in den vergangenen vier Monaten um durchschnittlich mehr als 30 000 Personen pro Monat gestiegen. Die Zahl der gemeldeten offenen Stellen ist in dieser Zeit Monat für Monat deutlich gesunken – im November um 7000, im Oktober um 17 000.

Unterstützt die Wirtschaftspolitik?

In einer Konstellation, in der die private Nachfrage in Europa wegen temporärer Preiseffekte unweigerlich sinkt, ist die Politik der EZB, ich kann mich nur wiederholen (hier zuletzt beschrieben), vollkommen unangemessen. Wie unangemessen, hat der Chefvolkswirt der EZB (der übrigens lange Zeit eine Stimme der Vernunft war, dann aber vollständig umgefallen ist) gerade eindrucksvoll demonstriert. Wir dürfen nicht erwarten, sagte er kürzlich auf einer Veranstaltung, dass die Geldpolitik sich sofort auf die Finanzierungsbedingungen auswirke. Die Geldpolitik bewirke aber, dass sich mit der Zeit die Finanzierungsbedingungen hinreichend verschärfen, die Nachfrage gedämpft werde und sich der Preisdruck abschwäche.

Diese Aussage macht nur Sinn, wenn man glaubt, dass der Preisdruck etwas mit der Nachfrage, also mit einer „zu starken Nachfrage“ zu tun habe. Wenn man auf eine durch die Geldpolitik geschwächte Nachfrage hofft, um den Preisdruck zu dämpfen, ist man allerdings derzeit auf dem völlig falschen Dampfer. Der Preisdruck hat nichts, aber auch gar nichts mit der Nachfrage zu tun, sondern einzig und allein mit den eingangs erwähnten Schocks. Diese dämpfen die Nachfrage von sich aus, so dass es der zusätzlichen Dämpfung durch die EZB gar nicht bedarf. Woher glaubt die EZB zu wissen, dass nur mit ihrer zusätzlichen Dämpfung die Nachfrage weit genug gedrückt wird, um den Preisdruck zu verringern?

Weil die EZB exakt das Falsche macht, ist die Aufgabe des Staates umso schwerer. Will er einen tiefen Absturz der Wirtschaft verhindern, muss er nicht nur die Lücke füllen, die von der gesunkenen Binnennachfrage herrührt und sich im gesunkenen Überschuss der Leistungsbilanz spiegelt, sondern auch die, die von der EZB noch zusätzlich bei der Investitionstätigkeit geschaffen wird. Das ist nahezu unmöglich. Eine vorausschauende Politik würde aber versuchen, einen wirklich schweren Einbruch durch eine ausgeprägt antizyklische Politik zu verhindern. Davon kann bei einer Regierung, die sich bis zuletzt für die Einhaltung der Schuldenbremse stark macht, nicht die Rede sein. Es fehlt an der Spitze dieser Regierung einfach an der Sachkenntnis, die man braucht, um eine angemessene Makropolitik zu betreiben. Allerdings sind auch weit und breit weder offizielle noch inoffizielle Berater zu sehen, die ihr auf die Sprünge helfen könnten.