Es ist schon erschreckend, die neuesten Prognosen von drei großen Wirtschaftsforschungsinstituten kommen einheitlich zu dem Ergebnis, dass in diesem Jahr die Ausrüstungsinvestitionen der Unternehmen dramatisch einbrechen werden, nämlich um satte 7,2 Prozent (IFW Kiel und ifo München) bzw. um 6,3 Prozent (DIW Berlin).

Das ist mehr als erstaunlich, waren es doch genau diese Institute, die in der Gemeinschaftsdiagnose bis zuletzt darauf gesetzt hatten, dass die Investitionstätigkeit in Deutschland eine stabile Stütze der Konjunktur sein würde. Der feste Glaube an eine trotz allgemeiner Schwäche weiter wachsende Investitionstätigkeit war umso erstaunlicher, als die wichtigste wirtschaftspolitische Institution, die EZB, seit Beginn des Jahres 2022 bereits klargemacht hatte, dass sie alles tun werde, um mit Hilfe steigender Zinsen die Investitionstätigkeit zu verringern und eine Rezession herbeizuführen, weil sie glaubte,, nur auf diesem Wege die Preissteigerungen bekämpfen zu können.

Doch solche Kleinigkeiten können Gläubige nicht beirren. Wer davon überzeugt ist, dass die berühmten Angebotsbedingungen in Ordnung sind und die Unternehmen diesen Bedingungen sklavisch folgen, lässt sich von Zinssteigerungen nicht beeindrucken. Die folgenden 4 Abbildungen zeigen die Entwicklung der Prognosen bis zum Frühjahr 2024, also vor 6 Monaten.

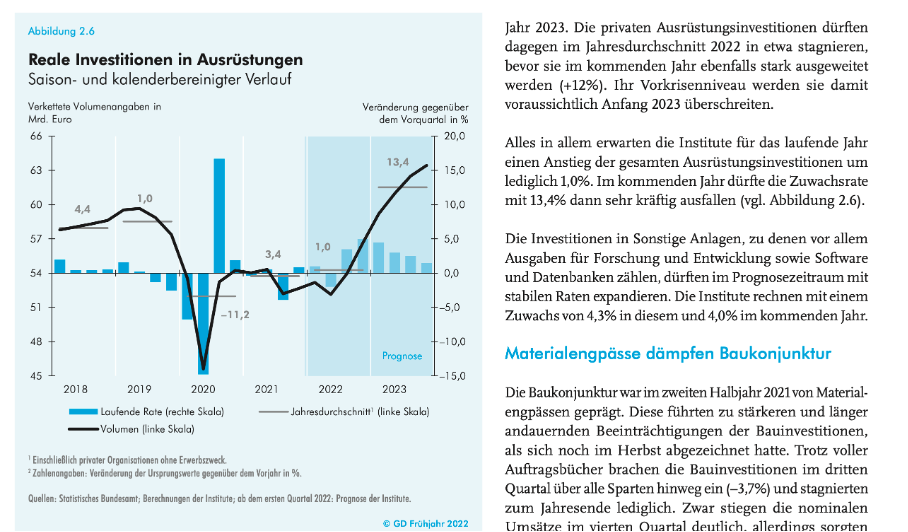

Abbildung 1 GD Frühjahr 2022

Ein Investitionsboom für das Jahr 2023 von über 13 Prozent Zuwachs wird vorhergesagt, obwohl die EZB zu dem Zeitpunkt ihre Absichten völlig klargemacht hatte.

Abbildung 2, GD Herbst 22

Im Herbst 2022 ist die Prognose für 2023 auf 2,7 Prozent geschrumpft, aber man erwartet für dieses Jahr nun 5,5 Prozent Zuwachs.

Abbildung 3, GD Frühjahr 2023

Im Frühjahr 2023 ist auch der Glaube an einen Investitionsaufschwung im Jahr 2024 deutlich gedämpft, aber immerhin noch 3,2 Prozent.

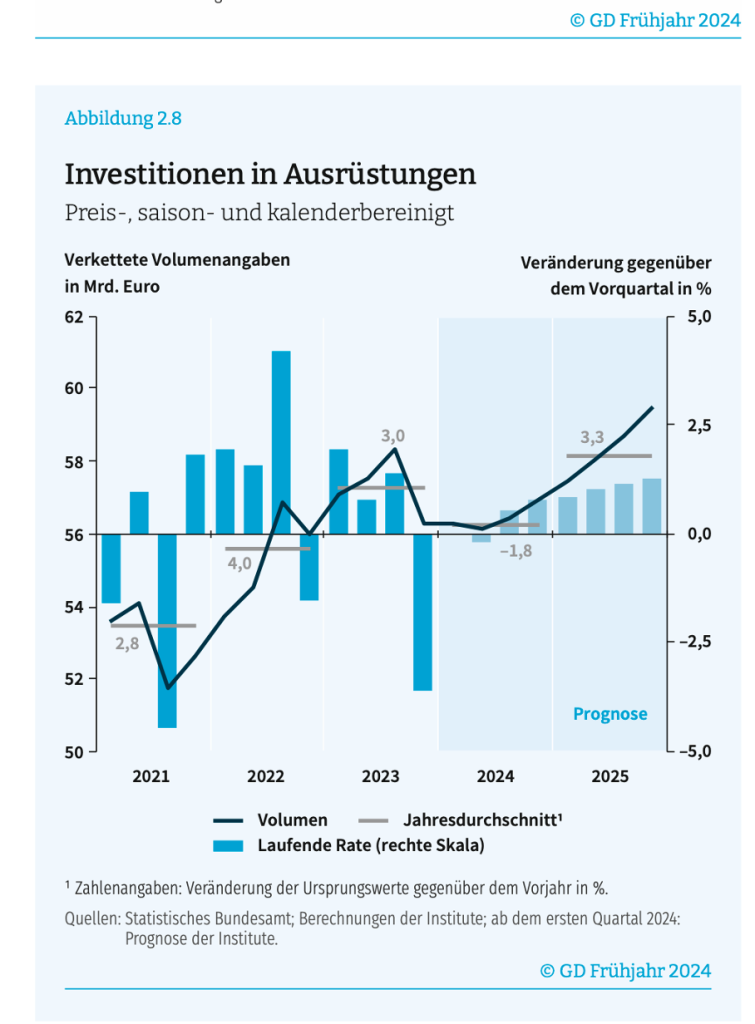

Abbildung 4, GD Frühjahr 2024

In diesem Frühjahr kommen die Institute endlich auf eine negative Rate für das laufende Jahr, aber nur minus 1,8 Prozent.

Und nun, im September 2024, ist der Einbruch der Investitionen da, der lange absehbar war.

Ich hatte im Oktober 2022 das Folgende dazu geschrieben:

„Einbruch der Investitionen?

Die große Gefahr, die keiner hinschreiben will, ist ein tiefer Einbruch bei den unternehmerischen Investitionen. Bei Maschinen und Ausrüstungen insbesondere (aber auch bei den sogenannten sonstigen Anlageinvestitionen) sind sowohl der BMWK als auch die Institute extrem optimistisch. Bei den Instituten wird für die Ausrüstungen mit realen Zuwachsraten von 2,7 und 5,7 Prozent in den nächsten beiden Jahren gerechnet, beim BMWK sind es gar 3,6 und 5,8 Prozent.

Dafür, dass es so kommt, spricht nichts, außer man hat eine Theorie, die einem suggeriert, dass die Dinge für die Unternehmen noch ganz gut laufen. Viele Unternehmen in Deutschland und anderswo würden staunen, wenn sie in der Gemeinschaftsdiagnose lesen würden, dass sich ihre Finanzierungsbedingungen „gemessen vor allem an den längerfristigen Realzinsen“ nun „allmählich“ verschlechtern (S. 36).

Und auch der IWF, der gerade seine Herbstprognose veröffentlicht hat, findet, dass die real policy rates (also die Zinsen, die in realer Rechnung von der Notenbank gesetzt sind), noch unter dem Niveau liegen, das vor der Pandemie galt, weil die hohen Inflationsraten die Zinserhöhungen übertroffen („outstripped“) haben (S. 5 und Chart 1.10). In der Graphik des IWF kann man ohne weiteres erkennen, dass sich die realen Kurzfristzinsen auch im 4. Quartal 2022 noch immer eindeutig im negativen Bereich befinden, was nichts anderes heißt, als dass man unterstellt, die Unternehmen müssten nicht nur „real“ keine Zinsen bezahlen, sondern bekämen per Saldo noch etwas dazu, wenn sie einen Kredit aufnehmen.

Die Verwendung der Inflationsrate in der Weise, wie es Institute und IWF machen, ist allerdings nicht gerechtfertigt und muss zu großer Verwirrung und schließlich zu Fehlprognosen führen. Um den Zusammenhang zu verstehen, man muss sich daran erinnern, wofür das statistische Artefakt Inflationsrate geschaffen wurde. Es sollte ausschließlich der Messung der Veränderung der Kaufkraft ausgewählter durchschnittlicher Haushalte dienen. Bei einem gegebenen Geldeinkommen ist die Kaufkraft höher oder niedriger, je nachdem ob die Preise für den Warenkorb an Gütern, den der Haushalt in der Regel kauft, sinken oder steigen. So weit, so einfach.

Wenn man jedoch eine Verzinsung „deflationiert“, wie das üblicherweise genannt wird, ist die Aussage, die man damit implizit macht, weit weniger klar. Ein Unternehmen, das einen Kredit aufnimmt, der nominal zurückgezahlt werden muss und dessen Verzinsung nominal ausgedrückt wird, hat verschiedene Faktoren zu berücksichtigen, die ihm das Zahlen der Zinsen und die Rückzahlung möglich machen. Die allgemeine Inflationsrate in der Volkswirtschaft gehört nicht dazu. Selbstverständlich spielen die Preise, die er für seine Produkte hofft, erzielen zu können, eine Rolle. Ob und wie die mit der allgemeinen Inflationsrate zusammenhängen, ist für den Unternehmer aber nicht von Belang.

Natürlich kann es trotzdem so sein, dass die Preise der inländischen Unternehmen sich grosso modo wie die heimische Inflationsrate entwickeln. Dann und nur dann kann man, um ein Gefühl für die wirkliche Belastung der Unternehmen durch die Zinszahlungen zu bekommen, „deflationieren“, obwohl auch dann viele andere Faktoren wie etwa die allgemeine Konjunkturentwicklung für die Erträge pro Kapitaleinheit (also das, was vom Investor mit den Zinsen vergleichen wird) bei der Masse der Unternehmen eine mindestens so große Rolle wie die allgemeine Preisentwicklung spielen.

Doch solche einfachen Zeiten haben wir gerade nicht. Ein großer Teil der aktuellen Inflationsrate ist, wie vielfach beschrieben, nicht den Preiserhöhungen heimischer Unternehmen zuzuschreiben, sondern kommt von außen. Die Terms of Trade Deutschlands (und die der meisten Industrieländer) haben sich drastisch verschlechtert, was heißt, dass für alle Wirtschaftssubjekte Deutschlands einschließlich der deutschen Unternehmen Güter aus dem Ausland teurer als zuvor geworden sind, darunter auch alle Vorleistungen, die wir aus dem Ausland einkaufen und die, wie etwa Energieträger, nicht kurzfristig durch heimische Produkte ersetzt werden können. Die Inflationsraten in der westlichen Welt sind nach oben getrieben durch den Preisanstieg solcher Importe. Das trifft alle Bereiche der Wirtschaft und insbesondere diejenigen, die von den teuren Importen abhängig sind.

In dieser Situation ist die Inflationsrate also gerade keine Approximation für die Möglichkeiten der Unternehmen, die eigenen Preise zu erhöhen. Folglich ist es in keiner Weise gerechtfertigt, die Zinsen, die von den Unternehmen an die Banken gezahlt werden, zu „deflationieren“. Wenn, wie das derzeit aufgrund der Zinsanhebungen durch die EZB der Fall ist, die Zinsen, die Unternehmen für Kredite bezahlen müssen, deutlich steigen, steht dem nichts an Entlastung an der Preisfront entgegen. Im Gegenteil, die ohnehin hohen Preissteigerungen dürften es vielen Unternehmen schwerer als zuvor machen, die Preise, die sie aufgrund ihrer eigenen Kostensituation verlangen müssten, auch am Markt durchzusetzen, weil die Kaufkraft der Kunden geschrumpft ist. Die aktuelle Inflationsrate bringt dann keine Entlastung, sondern sogar eine Belastung. Jede Art von „Deflationierung“ in einer volkswirtschaftlichen Analyse ist dann grundlegend falsch.“