Heiner Flassbeck und Friederike Spiecker

Die Debatte um europäische Fiskalregeln und speziell um die deutsche Schuldenbremse, die durch das Urteil des Bundesverfassungsgerichts vom 15. November zum zweiten Nachtragshaushaltsgesetz 2021 befeuert worden ist, wird unter juristischen, politischen und ökonomischen Aspekten geführt. Letztere müssen unserer Ansicht nach im Vordergrund stehen. Auch wenn mit einer haushaltspolitischen Entscheidung ein Gesetz juristisch korrekt eingehalten wird, kann diese Entscheidung in ökonomischer Hinsicht falsch sein. Es besteht nämlich die Gefahr, dass falsche Entscheidungen zu noch stärker steigenden Schulden führen, weil die Wirtschaft massiv einbricht.

Die Argumentation der Verfechter von Fiskalregeln

Nach Ansicht vieler Finanzwissenschaftler sind Fiskalregeln, darunter die deutsche Schuldenbremse, dazu da zu verhindern, dass Regierungen zur Finanzierung ihrer Ausgabenwünsche immer mehr Staatsschulden zulasten zukünftiger Steuerzahler anhäufen. Die Tragfähigkeit von Staatsschulden sei umso weniger gewährleistet, je höher die Staatsschuldenquote, also das Verhältnis von Staatsschulden zu Wirtschaftskraft eines Landes, sei. Denn wenn die (nominale) Wachstumsrate einer Volkswirtschaft geringer ausfällt als der (nominale) Zinssatz auf die Staatsschulden, wachsen die Steuereinnahmen bei gleichbleibenden Steuersätzen langsamer als die Zinslast. Dann nimmt der Anteil der Staatseinnahmen, der zur Finanzierung der Zinslast aufgewendet werden muss, zu und der fiskalische Gestaltungsspielraum entsprechend ab.

Um fiskalpolitisch dennoch handlungsfähig zu bleiben, müssten dann irgendwann die Steuern erhöht werden. Mit anderen Worten: Zusätzliche Staatsschulden von heute bergen nach dieser Lesart die Gefahr höherer Steuerbelastungen von morgen in sich. Höhere Steuerlasten bringen jedoch Ineffizienzen und Fehlanreize mit sich und legen sich wie Mehltau über die Privatwirtschaft, deren Innovativkraft dann nachlässt. Das dämpft auf Dauer das Wachstum, so dass die Konstellation „Zinssatz höher als Wachstumsrate“ noch wahrscheinlicher oder gar zementiert wird. Diese Zwickmühle gelte es zu vermeiden, indem dem Ausgabeverhalten von Regierungen durch Fiskalregeln Grenzen gesetzt würden.

So oder so ungefähr lauten die Warnungen vor hohen Staatsschuldenquoten und die Begründungen für Fiskalregeln. Sie kranken allerdings daran, dass sie sich nicht mit den inhaltlichen Abhängigkeiten von gesamtwirtschaftlicher Wachstumsrate, Zinsniveau und Staatsausgaben beschäftigen, sondern nur mit rechentechnischen Zusammenhängen. Es werden empirische Korrelationen herangezogen und Aussagen wie „Wenn der Zinssatz höher ist als die Wachstumsrate, dann …“ getroffen, ohne die Frage zu klären, wann und warum eine solche Konstellation eingetreten ist oder eintreten kann und wie lang sie angehalten hat oder anhalten kann. Das ist aber entscheidend für die Beurteilung, wie relevant die getroffene Aussage ist und welche wirtschaftspolitischen Schlussfolgerungen aus ihr abgeleitet werden können.

Wachstumsrate und Zins – voneinander abhängige Größen

Die drei genannten Größen hängen eng miteinander zusammen. Die Wachstumsrate einer Volkswirtschaft ist weder kurz- noch langfristig von außen vorgegeben, sondern ist das Ergebnis des Zusammenspiels von Wirtschaft und Wirtschaftspolitik. Wachstum und Produktivität hängen vor allem vom Investitionsverhalten ab, auf das das Zinsniveau wiederum einen großen Einfluss hat. Umgekehrt kann es in einer Volkswirtschaft, die real (also preisbereinigt) stagniert, auf Dauer keinen positiven Realzins geben, weil die Investoren als wichtigste Schuldner bei stagnierender Wirtschaft im Durchschnitt keine positive Rendite erwirtschaften und daher keinen positiven Zins aufbringen können.

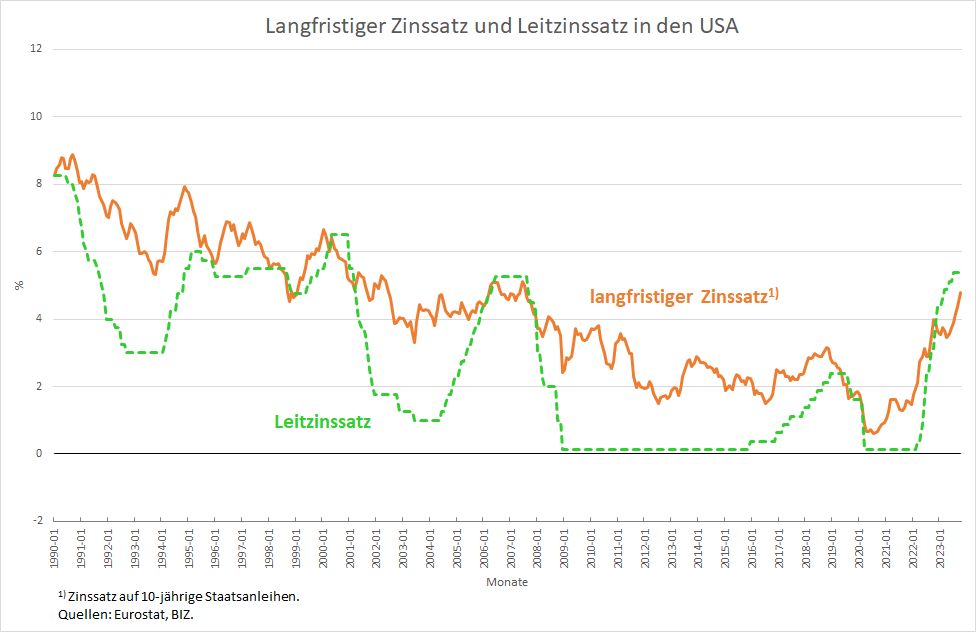

Das Niveau der kurzfristigen Zinsen wird in allen großen Industrieländern (also insbesondere in der EWU und in den USA) durch die Leitzinsen der Zentralbank festgelegt. Die langfristigen Zinsen können sich, wie die Abbildung 1 für die USA zeigt, niemals von den kurzfristigen lösen, weil es vielfältige Substitutionsbeziehungen zwischen den Finanzanlagen unterschiedlicher Laufzeiten gibt. Zwar gibt es massive Spekulationen mit Staatsanleihen, aber dennoch bleiben die langfristigen Zinsen auf dem Kurs, den die Zentralbank mit den kurzfristigen Zinsen einschlägt.

Abbildung 1

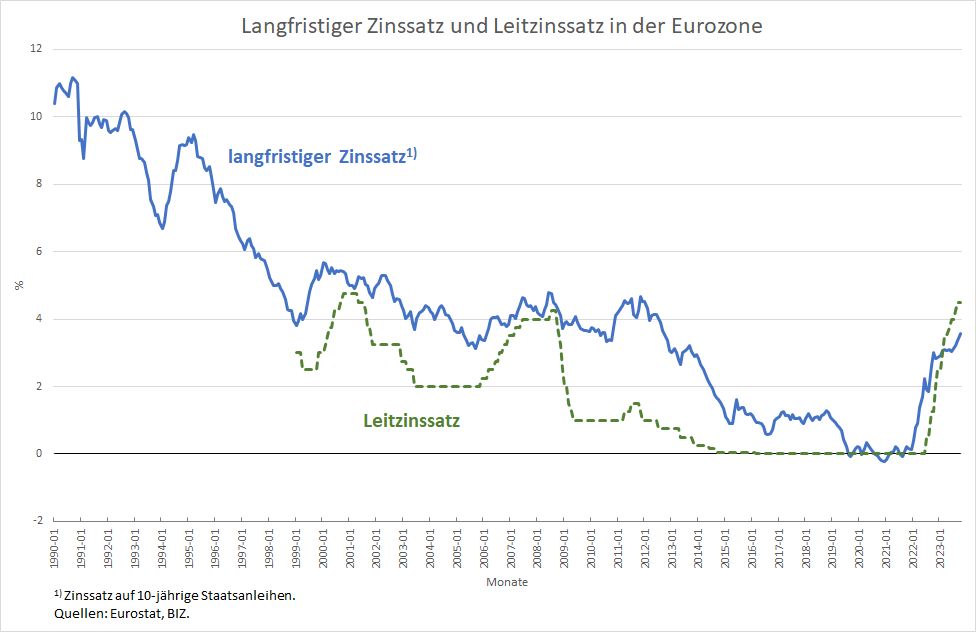

Für Europa (Abbildung 2) gilt das in noch stärkerem Maße als für die USA. Man sieht hier an dem kleinen und nur sehr kurz anhaltenden Ausschlag der Leitzinsen der EZB im Jahr 2011, dass selbst eine solche kleine Spitze wegen der Spekulation am langen Ende durchaus für einige Monate größere Auswirkungen haben kann.

Abbildung 2

Die Abhängigkeit der langfristigen Zinsen von den Leitzinsen bedeutet, dass Konstellationen, in denen die Wachstumsrate unterhalb des Zinsniveaus liegt, keine unabänderlichen Naturereignisse und auch nicht die Folge der „Einschätzung“ der Finanzmärkte sind, sondern das Ergebnis bewusster geldpolitischer Entscheidungen. Sie sind niemals zufällig und in der Regel auch nicht dauerhaft. Hohe Staatsschuldenquoten könnten die Fiskalpolitik also dann in Schwierigkeiten bringen, wenn beispielsweise, wie es in den 70er und 80er Jahren war, die Geldpolitik die Lohnpolitik präventiv mit hohen Zinsen unter Druck setzen will.

Staatsschulden – langfristig Mühlstein um den Hals der Privatwirtschaft?

Der neoliberale Mainstream gesteht zwar zu, dass der Staat mit dem Steuer- und Sozialversicherungssystem konjunkturell automatisch antizyklisch und damit stabilisierend wirken könne und solle, dass ein gewisses Angebot an öffentlichen Gütern für die Funktionstüchtigkeit der Privatwirtschaft notwendig sei und dass der öffentliche Kapitalstock aus Gründen der Generationengerechtigkeit und zur Glättung der Steuerbelastung bis zu einem gewissen Grad auch mit Krediten finanziert werden dürfe.

Aber schon die Finanzierung der öffentlichen Investitionen mit Schulden, die sogenannte goldene Investitionsregel, ist umstritten. Denn – so jüngst Lars Feld, ehemaliger Vorsitzender des Sachverständigenrats und heutiger Berater des Bundesfinanzministers, in einem Vortrag Mitte Oktober – „Schulden, die für Investitionen getätigt sind, [sind] irgendwann zu zahlen und [stellen] eben auch in der Tragfähigkeitsproblematik [der Staatsschulden] ein Problem dar. Dass staatliche Investitionen zu einer volkswirtschaftlichen Rendite führen, ist nicht gewährleistet.“ Hinzu komme, dass ohnehin unklar sei, welche Staatsausgaben als Investitionen anzusehen seien. Insofern liefere die goldene Investitionsregel kein eindeutiges Kriterium zur Begrenzung der Staatsschulden. Folgerichtig enthielten die derzeit gültigen deutschen und europäischen Fiskalregeln auch keine Unterscheidung in konsumtive und investive öffentliche Ausgaben.

Staatliche Verschuldung als Gegengewicht zur privaten Sparneigung

Diese Vorstellungen gehen am wesentlichen makroökonomischen Zusammenhang zwischen Verschuldung des Staates und der Entwicklung der Wirtschaftskraft eines Landes vorbei. Und zwar, weil sie sich in erster Linie um die Frage drehen, ob und welches öffentliche Güterangebot der Staat mit Krediten finanzieren darf, nicht aber darum, ob der Staat dauernd die Aufgabe hat, für eine gesamtwirtschaftliche Dynamik zu sorgen, die es erlaubt, die Arbeitslosigkeit gering zu halten und die Zukunftsaufgaben offensiv anzugehen.

Eine Marktwirtschaft ist keineswegs ein stabiles System. Der Sektor private Haushalte beispielsweise spart traditionell einen Teil seiner verfügbaren Einkommen. Der gesamtwirtschaftliche Nachfrageentzug, der damit logisch zwingend verbunden ist (wie hier gezeigt), muss jederzeit von einem oder mehreren der drei anderen volkswirtschaftlichen Sektoren (Unternehmen, Staat, Ausland) ausgeglichen werden, damit es nicht zu einer konjunkturellen Abwärtsentwicklung kommt, die sich selbst verstärkt.

Erfüllt der Unternehmenssektor die Aufgabe, durch Verschuldung der Sparneigung der privaten Haushalte entgegenzuwirken, nicht oder nicht hinreichend, konzentriert sich diese Aufgabe in großen weitgehend geschlossenen Volkswirtschaften wie der EWU und den USA auf den Staat. Sind dem Staat durch Fiskalregeln, die diesen zwingenden gesamtwirtschaftlichen Zusammenhang ignorieren, die Hände gebunden, gibt es gewaltige Fehlentwicklungen – und zwar ganz unabhängig von der Frage, ob der Zins von der Geldpolitik richtig gesetzt ist.

Über den Sinn von Fiskalregeln zu debattieren, ohne diese Zusammenhänge zu thematisieren, ist daher ungefähr so sinnvoll wie ein Streit darüber, ob man Erdbeereis mit oder ohne Zucker herstellen sollte, während die dabei verwendeten Erdbeeren in einem Topf auf der heißen Herdplatte verbrennen. Im Kern muss die Diskussion um die Frage gehen, ob Fiskalregeln den Staat daran hindern, seiner gesamtwirtschaftlichen Stabilisierungsfunktion rechtzeitig und in vollem Umfang nachzukommen.

Ein Vergleich zwischen USA und EWU

Empirisch lässt sich die Frage nach der angemessenen Höhe staatlicher Verschuldung anhand zweier großer vergleichbarer Regionen untersuchen, nämlich einer, die sich nach der Finanzkrise von 2008/2009 nach Kräften bemüht hat, die staatlichen Schulden in Relation zum Bruttoinlandsprodukt (BIP) nicht steigen zu lassen, und einer, die in dieser Hinsicht keine Regeln kannte und Schulden in großem Stil gemacht hat. Nach allem, was wir über die Gefährlichkeit von permanent steigenden staatlichen Schulden von Finanzwissenschaftlern und Ordnungspolitikern wie Lars Feld zu hören bekommen, kann das Ergebnis ja nur sein, dass die Region mit den steigenden Schulden in jeder Hinsicht schlechter abgeschnitten hat als die solidere Region.

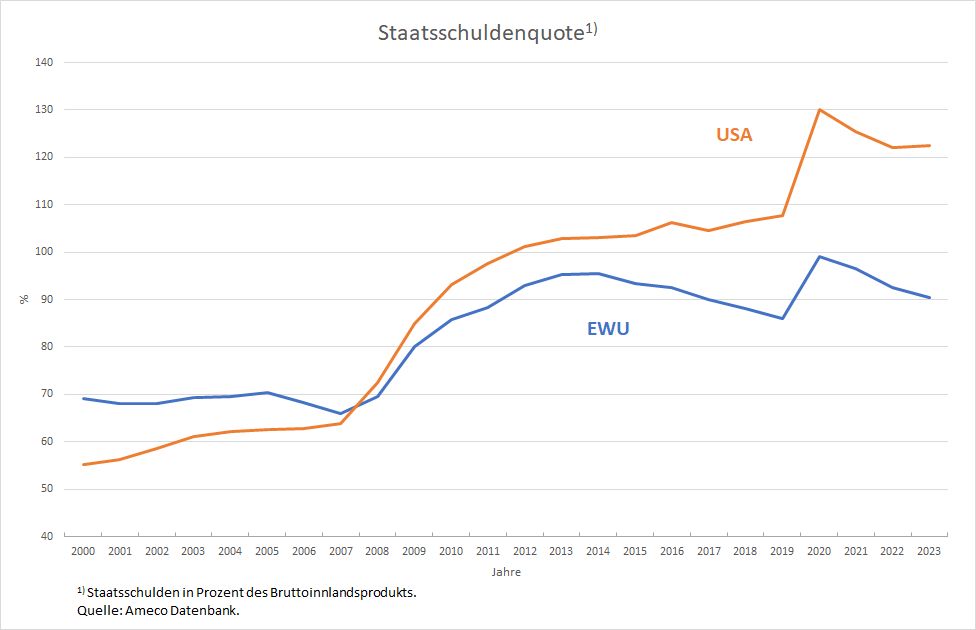

In den USA sind in den vergangenen 22 Jahren die staatlichen Schulden in Relation zum BIP praktisch durchweg gestiegen, sieht man von dem kurzen Rückgang in den Jahren 2021 und 2022 ab, der eine Gegenreaktion zu dem enormen Anstieg während der Coronakrise darstellte (Abbildung 3). Mit über 120 Prozent hat die Quote mittlerweile ein Niveau erreicht, das es vor der Pandemie nie gab und das viele schon für sehr problematisch halten.

In der EWU ist es dagegen gelungen, den öffentlichen Schuldenstand nach dem starken Anstieg im Anschluss an die Finanzkrise 2008/2009 und die folgende Eurokrise von knapp 70 Prozent auf 95 Prozent zwischen 2014 und 2019 um gut 10 Prozentpunkte auf ungefähr 86 Prozent deutlich zu senken. Auch der pandemiebedingte Schub auf fast 100 Prozent ist inzwischen wieder großenteils wettgemacht worden – die Quote liegt jetzt bei 90 Prozent und damit ungefähr auf dem Niveau von 2017.

Abbildung 3

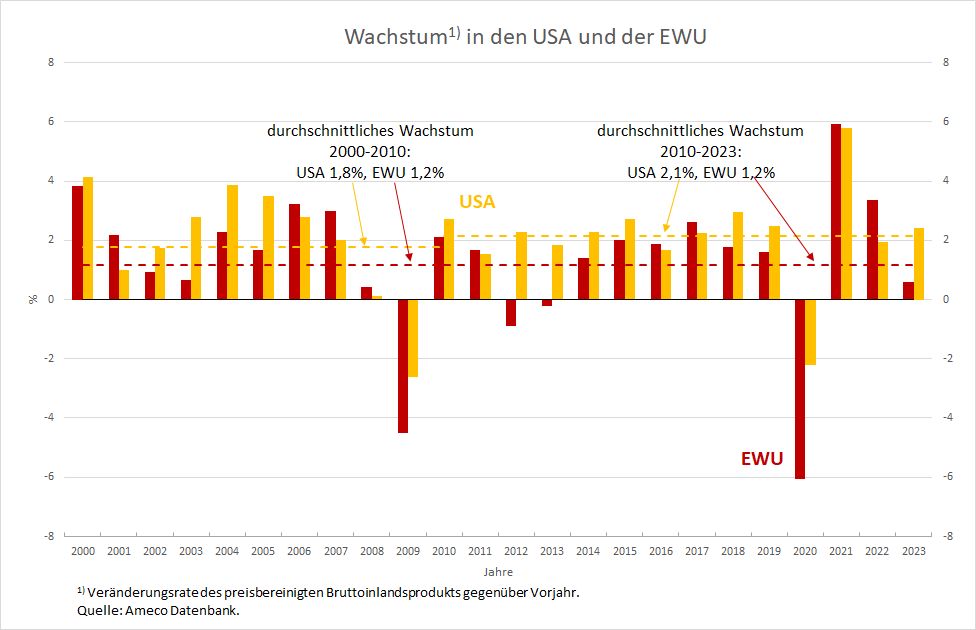

Das Ergebnis dieser Politik lässt sich anhand der drei gesamtwirtschaftlich relevanten Größen Wachstum, Arbeitslosigkeit und Inflation beurteilen. Beim Wachstum (Abbildung 4) waren die USA erheblich erfolgreicher als die EWU: Mit einem jahresdurchschnittlichen Wachstum von 2,1 Prozent im Zeitraum nach der Finanzkrise bis heute schnitten sie besser ab (EWU 1,2 Prozent) und kamen auch auf einem höheren Wert als in der Periode davor (1,8 Prozent zwischen 2000 und 2010). Auffällig ist auch, dass die USA in den beiden schweren Krisen 2009 und 2020 jeweils wesentlich weniger Wirtschaftskraft einbüßten als die Länder der EWU.

Abbildung 4

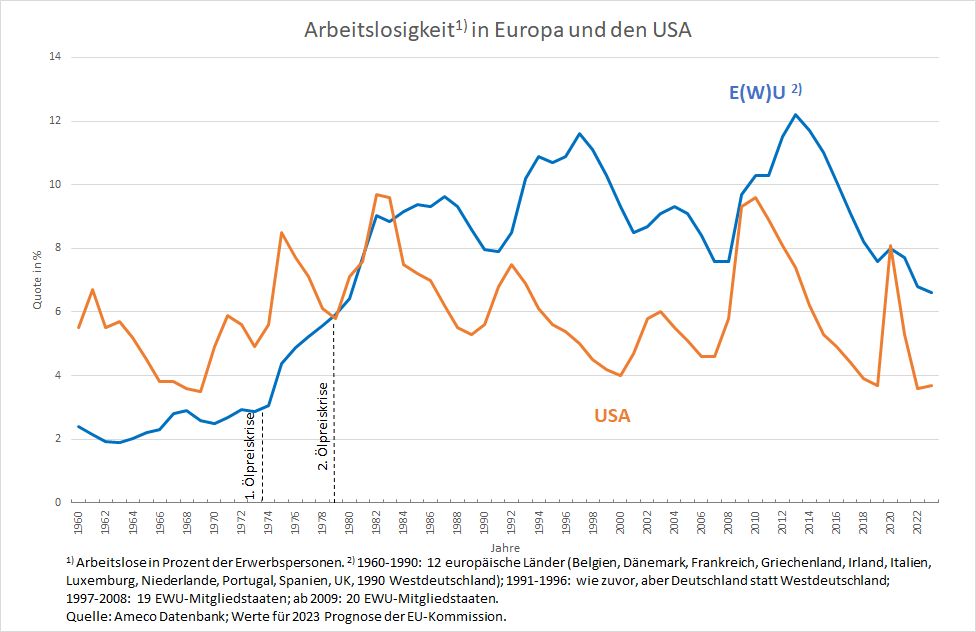

Der amerikanische Wachstumserfolg schlug sich auch am Arbeitsmarkt nieder (Abbildung 5). Obwohl die USA im Jahr 2010 die gleiche Arbeitslosenquote aufwiesen wie die EWU, gelang es den USA wesentlich schneller, die Arbeitslosigkeit wieder auf ein Vollbeschäftigungsniveau zu bringen. Die EWU ist trotz des Rückgangs der Arbeitslosigkeit seit 2013 mit einer Quote von derzeit gut 6 ½ Prozent immer noch deutlich von einem Wert entfernt, den man als Vollbeschäftigung bezeichnen könnte.

Abbildung 5

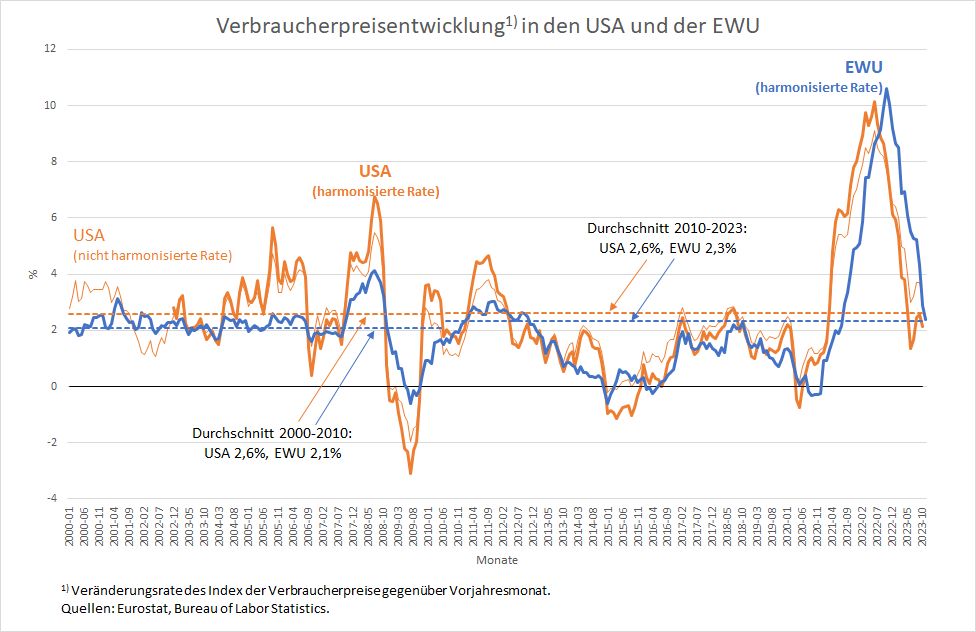

Die US-amerikanische Politik der Staatsverschuldung zur Ankurbelung der Wirtschaft schlug sich auch nicht negativ auf die Preisentwicklung nieder (Abbildung 6). Die Unterschiede zur EWU sind mit durchschnittlichen 0,3 Prozentpunkten im Zeitraum 2010 bis 2023 nicht der Rede wert. Zudem ist ein solcher Unterschied – im Gegensatz zu den deutlich größeren Unterschieden beim Wachstum – ohne Belang. Auf welche Preissteigerungsrate man sich einigt, an die sich alle Akteure auf Dauer anpassen, ist letzten Endes gleichgültig. Wichtig ist nur, was realwirtschaftlich dabei am Ende herauskommt.

Abbildung 6

Der US-amerikanische Staat traut sich, das Gegengewicht zur privaten Sparneigung zu bilden

Statt sich kleinteilig über einzelne Budgetposten zu streiten, müsste die jetzt vorrangig zu stellende Frage sein: Warum ist es den USA, allen Unkenrufen der Finanzwissenschaftler zum Trotz, gelungen, mit sehr viel mehr Staatsverschuldung eine weit bessere Wirtschaftsentwicklung zu erreichen, als es Europa mit seinen Fiskalregeln zustande gebracht hat? Diese Frage kann man zwar nie vollständig beantworten, aber man kann sich der Antwort doch ein gutes Stück nähern, wenn man die Entwicklung der Finanzierungssalden der vier volkswirtschaftlichen Sektoren betrachtet. Denn ohne diese Salden kann man, wie oben bereits erklärt, die Bedeutung des Staatsdefizits und seine Entwicklung niemals verstehen.

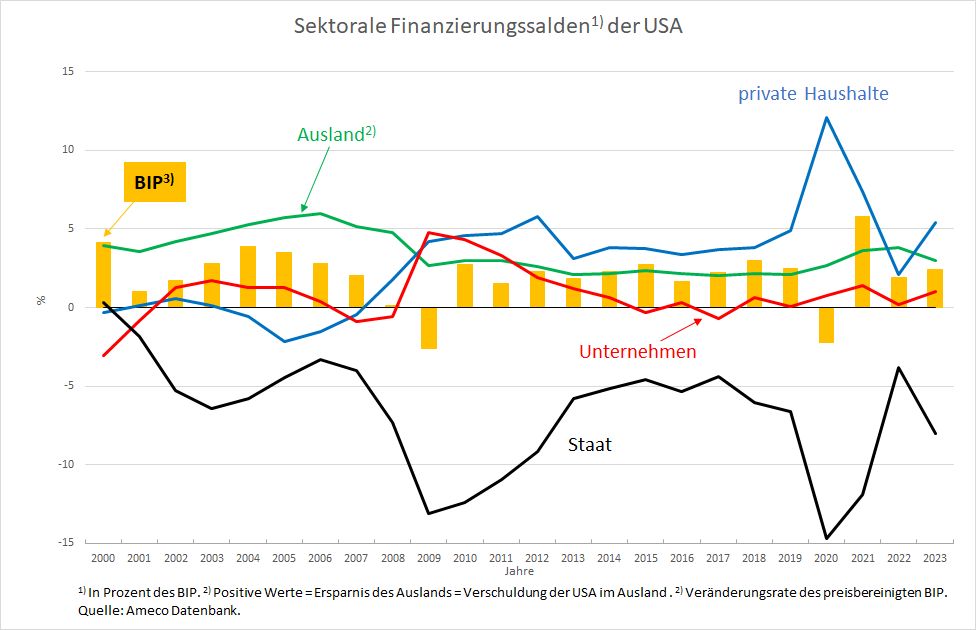

Abbildung 7 zeigt, dass es die USA mit einer Konstellation zu tun haben, bei der dem Staat nichts anderes übrigbleibt, als in jedem Jahr neue Kredite aufzunehmen. Alle übrigen Sektoren einschließlich der Unternehmen befinden sich seit zwei Jahrzehnten fast immer über null, das heißt im Sparmodus: Sie verzeichnen Einnahmeüberschüsse. Da in der Volkswirtschaft geplante Einnahmeüberschüsse nur realisiert werden können, wenn ein anderer Sektor Defizite akzeptiert und damit verhindert, dass das gesamtwirtschaftliche Einkommen sinkt, hat der Staat das getan, was er tun musste, um eine Schrumpfung der Wirtschaft zu verhindern.

Abbildung 7

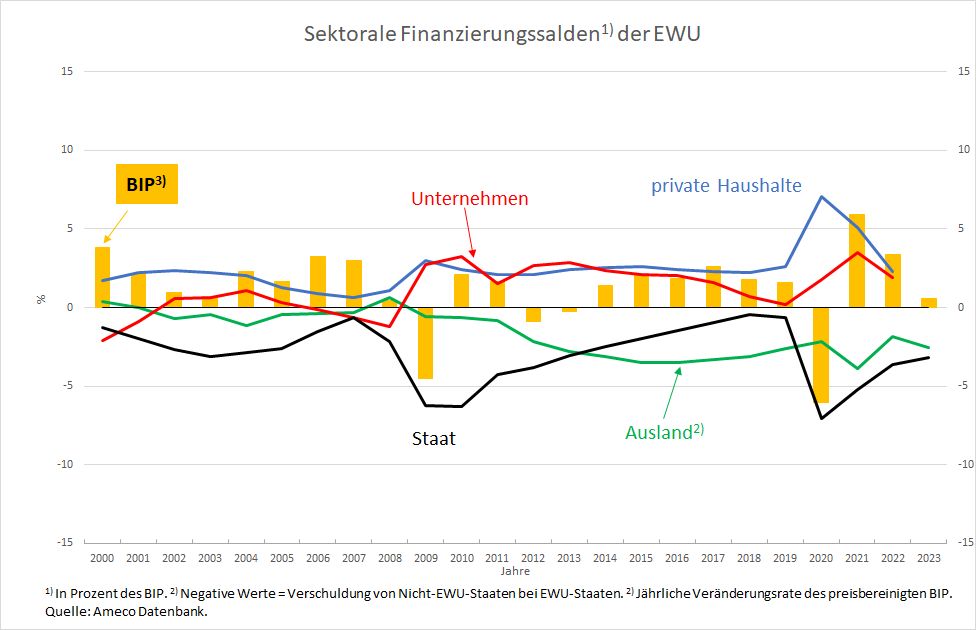

In Europa (Abbildung 8) ist die Gesamtkonstellation nicht unähnlich, was die Sektoren private Haushalte und Unternehmen angeht. Auch hier erlaubten die privaten Einnahmeüberschüsse seit 2010 dem Staat in keinem Jahr, keine neuen Schulden mehr zu machen. Allerdings verzeichnet die EWU im Gegensatz zu den USA einen Leistungsbilanzüberschuss – die Kurve des Auslandes liegt unter null: Der Rest der Welt verschuldet sich in der EWU, gibt also Nachfrage an sie ab. In den USA ist es genau andersherum: Dort macht der Rest der Welt Überschüsse und entzieht so den USA Nachfrage. Allein der Überschussnachfrage des Rests der Welt gegenüber der EWU ist es zu verdanken, dass die staatliche Neuverschuldung in Europa zwischen 2010 und 2019 laufend geringer ausfallen konnte, ohne dass die Region in einer Dauerrezession versank. Zu dem europäischen Leistungsbilanzüberschuss hat übrigens vor allem der deutsche Überschuss beigetragen. Und parallel dazu schlug bei der Verringerung der europäischen Neuverschuldung vor allem die deutsche Konsolidierungsstrategie durch.

Abbildung 8

Wirtschaftspolitische Schlussfolgerungen

Die Saldenanalyse für beide Wirtschaftsräume legt den Schluss nahe, dass die USA vor allem in Krisenzeiten mit einer schnelleren und quantitativ wesentlich deutlicheren Gegenreaktion des Staates erhebliche Wachstumseinbußen vermieden haben. Es kommt im Ablauf der wirtschaftlichen Dynamik nicht allein darauf an, dass in der ex post-Betrachtung der Salden der Staat Defizite aufweist, sondern es kommt darauf an, dass der Staat bei einer restriktiven Bewegung der Privaten schnell und entschlossen handelt, um das Abrutschen in eine tiefe Krise zu verhindern. Nur wenn der Staat jederzeit handlungsfähig ist, kann er rechtzeitig eingreifen. Genau das aber verhindern gesetzliche Regeln wie die deutsche Schuldenbremse oder die europäischen Schuldenregeln, weil sie Prävention einfach nicht kennen.

Aber auch für Zeiten ohne Krise kommt es darauf an, dass der Staat sich an der wirtschaftlichen Entwicklung ausrichtet und nicht an abstrakten Regeln. Regeln, die nur auf Notlagen abstellen, aber nicht darauf, dass der Staat bei der derzeit gegebenen Konstellation der Salden immer die Aufgabe hat, das Gegengewicht gegen die privaten Sparpläne zu bilden, sind von vorneherein verfehlt. Weil in Europa fast alle Länder nach der Finanzkrise bemüht waren, die staatlichen Schulden nicht weiter zu erhöhen oder sie sogar abzubauen, haben sie hingenommen, dass die wirtschaftliche Entwicklung wenig Dynamik aufwies und so ein Abbau der Arbeitslosigkeit auf Vollbeschäftigungsniveau nicht gelang. Dass es überhaupt eine aufwärtsgerichtete Dynamik gab, ist den Überschüssen mit dem außereuropäischen Ausland zu danken, was die Abhängigkeit der europäischen Entwicklung von der Konjunkturlage im Rest der Welt belegt – eine Abhängigkeit, die zu Recht von vielen kritisch gesehen wird.

Mit anderen Worten: Wenn es den Staaten nicht gelingt, selbst mit Nullzinsen wie in den 2010er Jahren die Unternehmen dazu zu bringen, systematisch und vorhersehbar, also aktiv, die Schuldnerposition einzunehmen bei ebenfalls sparenden privaten Haushalten, muss der Staat mit dauerhaft und permanent steigenden Schulden die Nachfragelücke füllen. Eine umfassende Analyse dieser Art ist die Grundvoraussetzung, um überhaupt zu wirtschaftspolitisch sinnvollen Aussagen zu gelangen. Wer den Staat isoliert betrachtet oder sich mechanistisch auf Zins-Wachstumsrelationen beschränkt, trägt nicht zur Lösung wirtschaftspolitischer Probleme bei, sondern befeuert sie.