Heiner Flassbeck und Friederike Spiecker

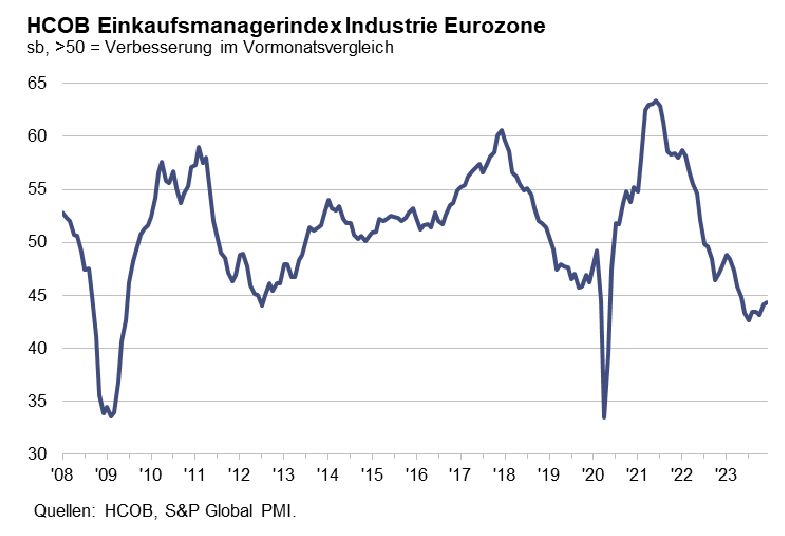

Klarer kann man nicht auf Rezessionskurs sein. Alle wichtigen Indikatoren für die deutsche und die europäische Wirtschaft zeigen nach unten. So liegt der Einkaufsmanagerindex (PMI) für die Industrie in der Eurozone seit eineinhalb Jahren unter der Marke von 50, deren Unterschreiten ein Schrumpfen der industriellen Aktivität (dazu zählen u.a. Auftragseingang, Produktion und Beschäftigung) anzeigt. Seit Anfang 2023 bewegt sich der Index sogar unter dem Wert von 45, was sich auch beim jüngsten Umfrageergebnis für Dezember 2023 nicht geändert hat (s. die Originalgrafik von S&P Global hier unter Abbildung 1).

Abbildung 1

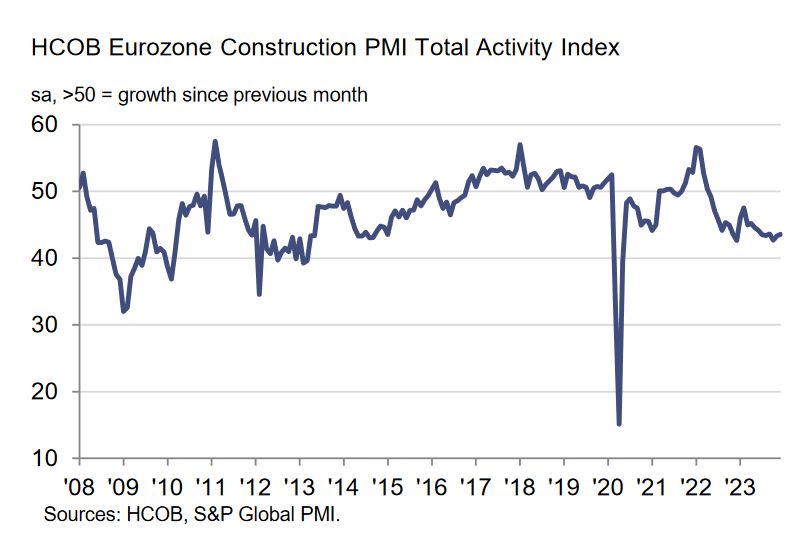

Ähnlich düster stellt sich das Bild in der Baubranche der Eurozone dar. Auch hier zeigt der einschlägige PMI-Umfrage-Index seit gut eineinhalb Jahren eine Schrumpfung an (s. die Originalgrafik von S&P Global hier unter Abbildung 2). Allerdings geht die Entwicklung in den drei großen Eurozonen-Ländern auseinander: Während in Frankreich und Deutschland die Baukonjunktur tief in der Rezession steckt, kann Italien auf einen Aufschwung verweisen. In der Summe der Euroländer überwiegt jedoch der negative Trend.

Abbildung 2

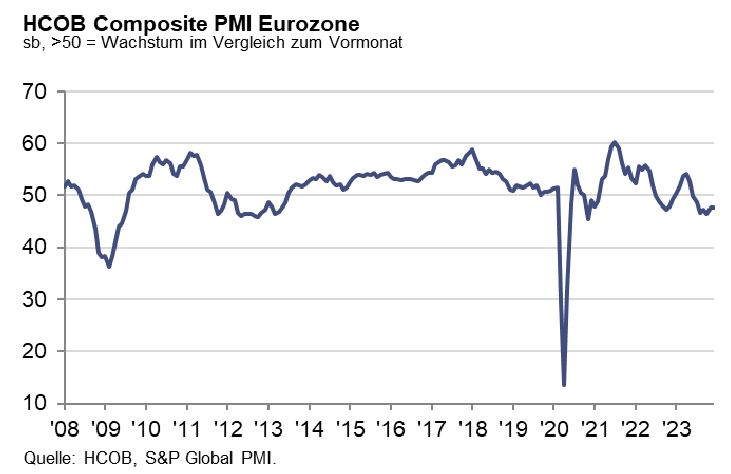

Der Dienstleistungsbereich steht zwar nicht ganz so schlecht da wie die Industrie, aber auch hier sind die Vorzeichen seit 5 Monaten negativ, so dass der Gesamtindex aus Industrie und Dienstleistungen einen seit 7 Monaten anhaltenden Rückgang verzeichnet (s. die Originalgrafik von S&P Global hier unter Abbildung 3).

Abbildung 3

Die Geldpolitik tut genau das Falsche

Doch sowohl die Geldpolitik in Europa als auch die Fiskalpolitik tun so, als ob man ungeachtet der wirtschaftlichen Misere einfach mit unverändertem Vorgehen die gesteckten Ziele erreichen könne, wenn man nur standhaft bleibe. Das ist eine klassische Fehleinschätzung, weil dabei die Rückwirkungen der schlechten wirtschaftlichen Entwicklung auf die Erreichbarkeit der einmal gesetzten Ziele nicht beachtet wird.

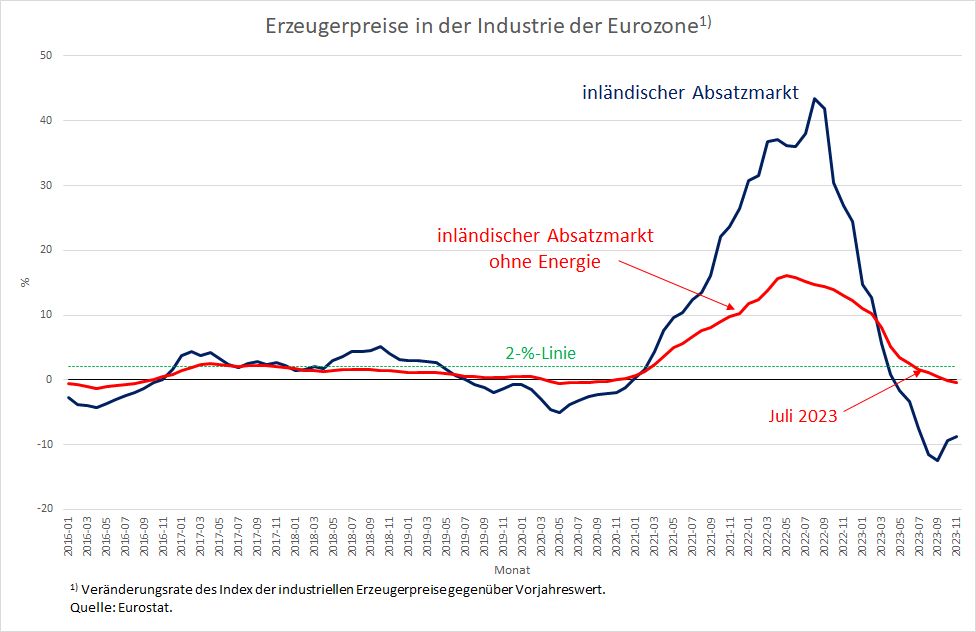

Traditionell wird ein Konjunkturaufschwung von zunehmenden Investitionsaktivitäten eingeleitet. Doch die Spitze der EZB weigert sich beharrlich, die Tatsache zur Kenntnis zu nehmen, dass auf der Ebene, wo vornehmlich über neue Investitionen entschieden wird, die Preissignale keineswegs noch Reste der vergangenen Preissteigerungen anzeigen, sondern bereits Deflation. Die Steigerungsrate der Erzeugerpreise in der Industrie ohne Energie liegen seit Juli 2023 unter der 2-Prozent-Marke, seit Oktober sind sie negativ (Abbildung 4).

Abbildung 4

Das zeigt auch, dass die EZB mit ihrer immer wieder zu hörenden Einschätzung bezüglich der Rolle der Lohnentwicklung falsch liegt. Gäbe es wirklich einen Lohndruck, der verhindern könnte, dass die EZB im Laufe der nächsten Monate ihre Zielrate erreicht, müsste dieser Druck auch auf der Erzeugerstufe zu spüren sein. Auch ist zu erwarten, dass die Lohnabschlüsse der nächsten Monate auf der Basis der inzwischen eingetretenen niedrigen Preissteigerungen verhandelt werden und folglich deutlich unter denen liegen werden, die in den vergangenen beiden Jahren zustande kamen.

Nimmt man an, dass es ab Dezember 2023 im Jahr 2024 keine weiteren Rückgänge bei den Erzeugerpreisen ohne Energie mehr gibt (also Überhangsrechnung, d.h. das November-2023-Niveau durchgehend bis Dezember 2024), kommt man auf eine jahresdurchschnittliche Veränderungsrate von minus 1 Prozent. Folglich liegt die von einem potenziellen Investor zu verkraftende Realzinsentwicklung (also Nominalzins abzüglich erwarteter Preisentwicklung auf der Erzeugerstufe) im Durchschnitt der Volkswirtschaft mit derzeit 5,5 Prozent extrem weit über den Werten, die er angesichts der schlechten Konjunktur mit seiner erwarteten Rendite tragen kann. Kein Wunder also, dass in den nicht speziell z.B. in Hinblick auf den Klimaschutz geförderten Bereichen die Investitionstätigkeit eingebrochen ist.

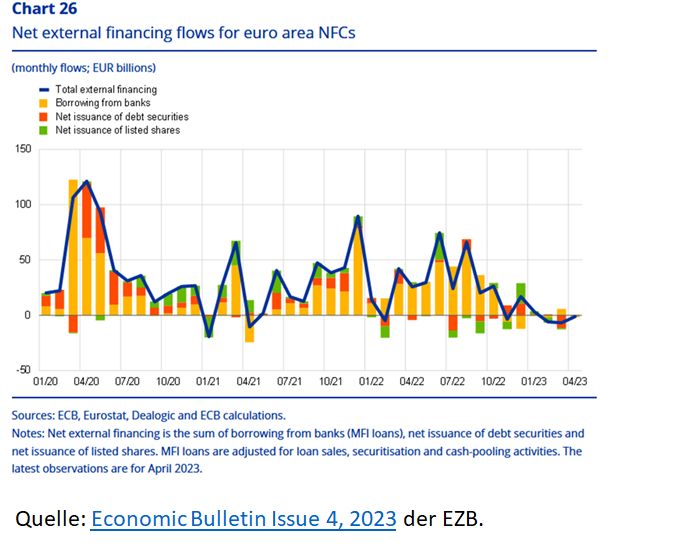

Folglich ist das Kreditgeschäft der Banken mit den Unternehmen des Euroraumes praktisch zum Erliegen gekommen. Wurden Mitte 2022 von den Banken noch etwa 50 Milliarden Euro pro Quartal an die (nicht-finanziellen) Unternehmen (NFCs) vergeben, lag der Wert schon im Frühjahr 2023 bei null (Originalgrafik der EZB in Abbildung 5).

Abbildung 5

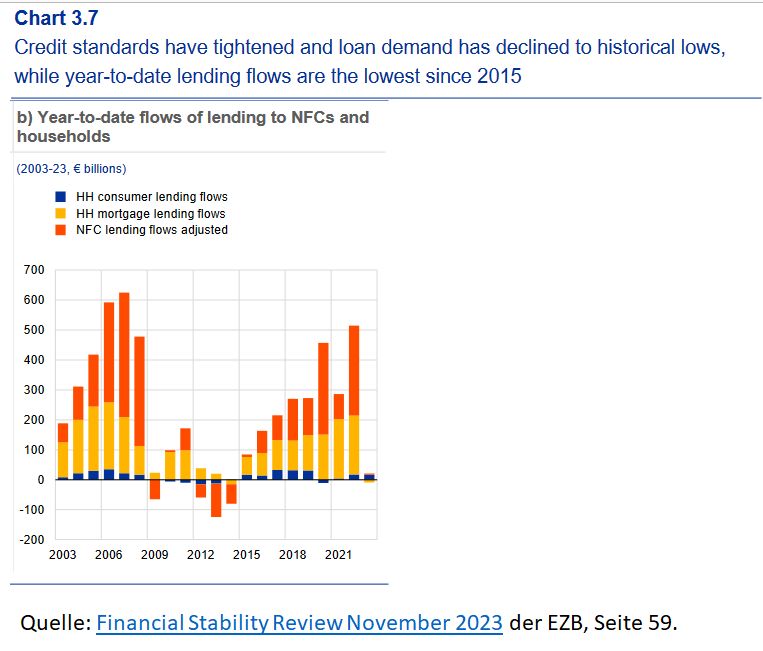

Die EZB schätzt die Kreditvergabe an Unternehmen für das Jahr 2023 insgesamt auf ungefähr null, wie die Originalgrafik der EZB vom November 2023 (Abbildung 6) zeigt.

Abbildung 6

Sorgt die EZB nicht bald für eine Wende, indem sie die Zinsen schnell und drastisch herunterfährt, wird sie ihr 2-Prozent-Ziel der Inflationsrate nicht erreichen, sondern die Inflationsrate wird unter diesen Wert fallen. Das wird es der EZB wie schon in den 2010er Jahren erneut nahezu unmöglich machen, der Wirtschaft positive Impulse zu geben, weil sie die Zinsen nicht deutlich unter null senken kann.

Ohnehin ist es schon aus statistischen Gründen recht fragwürdig, wenn sich die Führung der EZB auf das schnelle und genaue Erreichen ihrer 2-Prozent-Zielmarke als Begründung für die restriktive Zinspolitik versteift, wie es in den Redewendungen von der besonders schwer zu meisternden „letzten Meile“ auf dem Weg zur Zielmarke etwa vom Präsidenten der Deutschen Bundesbank Joachim Nagel und dem deutschen EZB-Direktoriumsmitglied Isabel Schnabel zum Ausdruck gebracht wird. Denn zur Berechnung der Verbraucherpreisrate für den Euroraum, an dem die EZB ihre Zielerreichung misst, muss eine Harmonisierung der national erhobenen Preisentwicklungen vorgenommen werden, um zu einigermaßen international vergleichbaren Ergebnissen zu kommen.

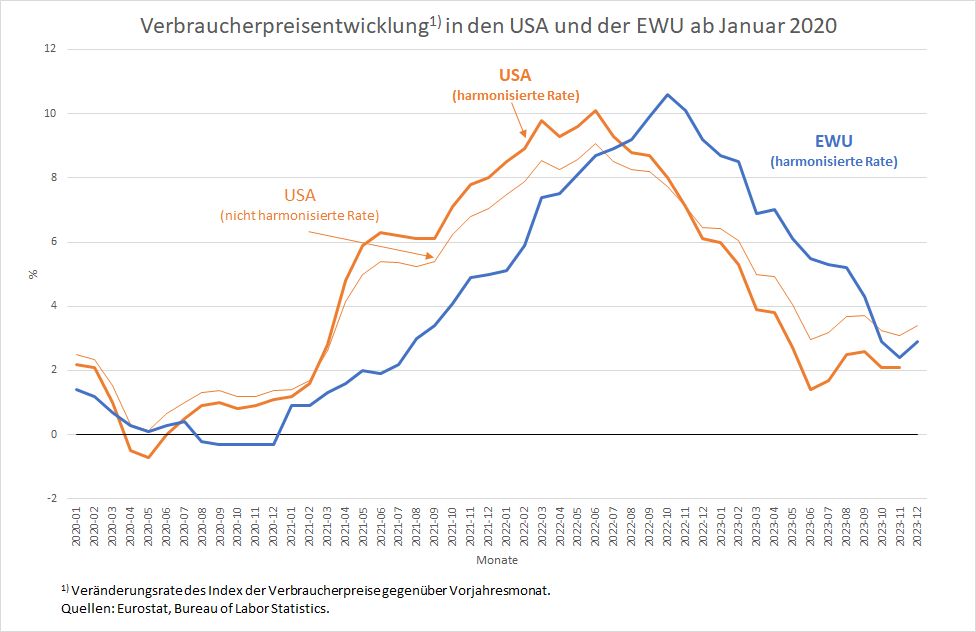

Wieviel Spielraum das mit sich bringt, kann man an einem Vergleich der US-amerikanischen Daten erkennen. In Abbildung 7 ist die Verbraucherpreisentwicklung für die USA in der von den dortigen Statistikämtern erhobenen Variante und in der von der europäischen Statistikbehörde Eurostat harmonisierten Variante neben der Zeitreihe für die Eurozone dargestellt. Nach der Berechnungsmethode von Eurostat liegen die USA inzwischen bei ungefähr 2 Prozent, also gut einen Prozentpunkt unter der nicht harmonisierten Rate.

Abbildung 7

Ab wann haben die USA also Preisstabilität wieder erreicht? Für die Beantwortung dieser Frage spielt es keine Rolle, wo genau der statistisch ermittelte Wert liegt – bei drei Prozent (wie nach der nationalen Berechnungsmethode) oder bei zwei Prozent (wie nach der Harmonisierungsrechnung). Die Hauptsache ist, dass die Rate stabil bleibt, wie das in den USA seit Sommer 2023 der Fall ist. An dem Punkt ist die Inflationsdynamik beendet, und folglich hat die Geldpolitik genau an dem Punkt auch schon ihr Ziel erreicht, ganz gleich, ob die Rate noch ein paar zehntel Prozentpunkte unter oder über der Zielrate liegt.

Bewegt sich die Steigerungsrate der Verbraucherpreise in der Eurozone, wie das gemäß der Entwicklung der Erzeugerpreise längst angelegt ist, mit großer Dynamik in die gewünschte Richtung, kann und muss die Geldpolitik rasch vom Bremspedal herunter, wenn sie wenigstens eine „weiche“ Landung erreichen will.

Die Fiskalpolitik steuert ebenfalls in die falsche Richtung

Auch die Finanzpolitik in Deutschland und Europa agiert wie ein einzelner Haushalt oder ein einzelnes Unternehmen und bemerkt nicht, dass sie dauernd mit ihrer Sparpolitik die Grundlagen ihrer eigenen Erwartungen für die wirtschaftliche Entwicklung zunichte macht. Die deutsche Bundesregierung musste laufend ihre Prognosen nach unten korrigieren und ist jetzt mit einem Szenario konfrontiert, wo auch das letzte Quartal 2023 ein Minuszeichen haben wird. Folglich wird das gesamte vergangene Jahr als rezessiv verbucht werden müssen und es gibt keinen Anhaltspunkt dafür, dass es in diesem Jahr besser werden könnte.

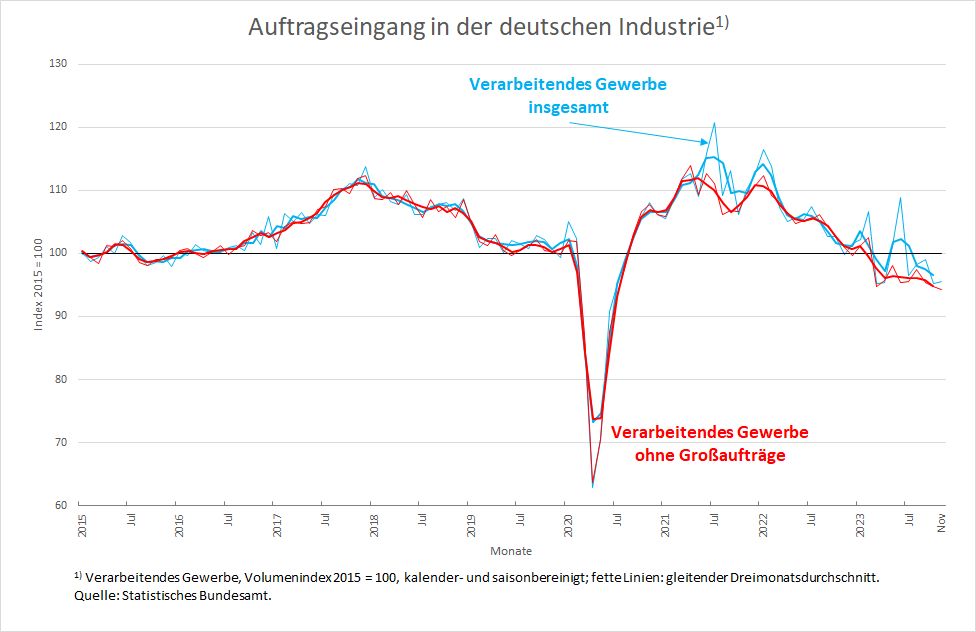

Die Auftragseingänge im Verarbeitenden Gewerbe in Deutschland entwickeln sich seit zwei Jahren durchweg negativ. Betrachtet man die Zeitreihe ohne Großaufträge, also ohne die Aufträge, von denen vor allem die Rüstungsindustrie profitiert, ist der Abwärtstrend kontinuierlich und deutet auf eine weitere Verschlechterung hin (Abbildung 8).

Abbildung 8

Offenbar sehen die deutschen Finanzpolitiker nicht, dass in einer Zeit, in der die Notenbank vermutlich noch einige Monate an hohen Realzinsen festhalten wird, die Wahrscheinlichkeit für eine konjunkturelle Wende zum Positiven gegen null geht, die Wahrscheinlichkeit einer weiteren Verschlechterung der Lage aber sehr hoch ist. Spart der Staat zusätzlich in diese Flaute hinein, kürzt er also seine Ausgaben – und zwar ganz gleich, wo – oder erhöht er die Steuern, verschlechtert er die wirtschaftliche Lage unmittelbar und bringt sich selbst noch weiter in Bedrängnis.

Das deutsche Problem ist, dass der Bundesfinanzminister diesen Zusammenhang im Hinblick auf Steuererhöhungen sehr wohl versteht, nicht aber im Hinblick auf Ausgabekürzungen. Christian Lindner sagte kürzlich, wenn die Zeichen im kommenden Jahr auf Rezession stünden, „da wäre es töricht, die wirtschaftliche Entwicklung mit Steuererhöhungen zu belasten“. Exakt genauso töricht ist es jedoch, die wirtschaftliche Entwicklung mit Kürzungen der Staatsausgaben zu belasten. Auch die Kürzung von Subventionen oder die Kürzung von Sozialleistungen bedeuten in letzter Konsequenz, wie hier gezeigt, dass die Nachfrage und mit ihr automatisch die Gewinne der Unternehmen sinken, was zusammen mit den viel zu hohen Zinsen die Investitionstätigkeit weiter schwächt.

Die Vorstellung, dass staatliche Ausgaben ineffizienter verwendet werden könnten als private und daher das Geld besser in privater Hand bleibe, lässt sich in jeder konjunkturellen Situation unter dem Stichwort „Mittelverschwendung“ diskutieren. Diese Überlegung nützt aber überhaupt nichts, wenn die Privaten aufgrund einer konjunkturellen Flaute nicht oder zu wenig zu Ausgaben geneigt sind, ganz egal wieviel effizienter sie diese tätigen würden als die öffentliche Hand. Lindners Fokus auf die Vermeidung von Steuererhöhungen beim Versuch, die Schuldenbremse einzuhalten, ist nur der Tatsache geschuldet, dass er die negative Wirkung von Ausgabenkürzungen auf seine Klientel, die Unternehmen nämlich, nicht durchschaut.

Wenn aber sowohl Steuererhöhungen als auch Ausgabesenkungen „töricht“ sind, muss die Bundesregierung ebenso wie der Europäische Rat zu dem Ergebnis kommen, dass die selbst gesetzten nationalen Schuldenbremsen und die europäischen Schuldengrenzen töricht sind. Der Vergleich mit den USA zeigt eindeutig, dass Europa unter der Führung Deutschlands in die Irre gegangen ist. Der naive Glaube, man könne den Staat unabhängig von der übrigen Wirtschaft auf einem „Pfad der Tugend“ halten, wenn der politische Wille nur genügend stark sei, kollidiert hart mit der Wirklichkeit. Noch kann man den Schaden in Grenzen halten. Aber ohne baldige Umkehr ist in Europa sowohl die Demokratie als auch das friedliche Zusammenleben in Gefahr.