Heiner Flassbeck und Patrick Kaczmarczyk

Argentinien ist international neue Aufmerksamkeit zuteil geworden, seit eine Mehrheit in dem Land einen Präsidenten gewählt hat, der dafür wirbt, mit radikalen „Reformen“ den Staatsapparat drastisch zu verkleinern und durch Deregulierung den „Märkten“ die Möglichkeit zu geben, Argentiniens Probleme zu lösen. Der neue argentinische Präsident, der radikal-liberale Javier Milei, versucht derzeit die gesamte Welt davon zu überzeugen, dass nur eine marktwirtschaftliche Radikalkur sein Land aus der jahrzehntelangen Misswirtschaft herausführen kann.

Wir stellen die einfache Frage, wie das zentrale Problem Argentiniens, die extrem hohe Inflation, von den „Märkten“ angegangen werden soll. Am Beispiel der Türkei, das medial ebenfalls viel (und falsch) diskutiert wird, kann man zeigen, warum es überall auf der Welt nahezu unmöglich ist, mit den orthodoxen Mitteln der Geldpolitik zu einer moderaten Inflation zurückzukehren.

Als wir im Jahr 2021 zuletzt zusammen über Argentinien geschrieben haben (hier zu finden), brauchte man etwas mehr als einhundert argentinische Pesos, um einen US-Dollar zu kaufen. Wohlgemerkt, das ist die Währung, die Anfang der 1990er Jahre nach dem erklärten Willen der damaligen Regierung „für immer“ bei einem Kurs von 1:1 gegenüber dem Dollar gehandelt werden sollte. Nach einer massiven Abwertung zu Beginn dieses Jahres wurde die Marke von 800 Pesos für einen Dollar überschritten. Das zeigt besser als alles andere, wie desolat die Lage in Argentinien ist.

Eine Abwertung in diesem Ausmaß könnte dem Land etwas Luft verschaffen, weil der Export davon profitiert und Importe sich dramatisch verteuern. Doch in Argentinien wird die Abwertung die Lage weiter verschärfen, weil die Auslandsschulden kaum noch zu bedienen sind und der Inflationsdruck erneut steigt. Argentinien importiert vor allem Energie, Nahrungsmittel und Zwischenprodukte für die Weiterverarbeitung (hier). Kurz: Ohne eine Lösung des Inflationsproblems ist auch dieser Peso-Kurs nur eine Etappe auf dem Weg zu einem Niedergang, wie ihn die Welt seit Jahrzehnten nicht gesehen hat. Wie der neue Präsident die Inflation verringern will, ist völlig unklar.

Dennoch findet das libertäre Programm mehr und mehr Fürsprecher. Der IWF, der den Ländern des globalen Südens in Krisensituationen weiterhin ohne Rücksicht auf Verluste eine marktradikale Rosskur verordnet, gibt seinen ausdrücklichen Segen. Kurz nach der Wahl Mileis kommentierte der Fonds die wirtschaftspolitische Kettensäge des neuen Wirtschaftsministers, Luis Caputo (einem Ex-Bankier, der schon unter Mauricio Macri den Posten besetzte), mit den Worten: „Diese mutigen ersten Maßnahmen zielen darauf ab, die öffentlichen Finanzen in einer Weise zu verbessern, die die Schwächsten in der Gesellschaft schützt und das Devisenregime stärkt. Ihre entschlossene Umsetzung wird dazu beitragen, die Wirtschaft zu stabilisieren und die Grundlage für ein nachhaltigeres, vom Privatsektor getragenes Wachstum zu schaffen“ (hier).

Die Direktorin des IWF und die Chefvolkswirtin hatten in Davos gar Mühe, ihre Begeisterung zu verschleiern, als sie sich zu Selfies mit Milei hinreißen ließen (wie hier zu sehen). Viele liberal-konservative Kommentatoren und Politiker in den westlichen Ländern spenden Beifall, weil auch sie überzeugt sind, dass man nur mit einem radikalen Schnitt die „strukturellen Schwierigkeiten“ überwinden kann, mit denen ein Land wie Argentinien offenbar seit Jahrzehnten konfrontiert ist. Der Linken in Argentinien und den Gewerkschaften, die mit Streiks und Demonstrationen dagegenhalten, wird vorgeworfen, dass sie es waren, die die katastrophale Lage zu verantworten haben und nun, ohne jeden eigenen Plan, dieses historische Vorhaben sabotieren.

Türkei und Argentinien, zwei Inflationsländer, unterschiedliche reale Entwicklung

In der Tat, die wirtschaftliche Entwicklung in Argentinien war in den vergangenen zwanzig Jahren gekennzeichnet von einem fast durchgehenden Niedergang. In den ersten Jahren des Jahrhunderts wuchs Argentinien kräftig, weil es seine große Währungskrise im Jahr 2002 mit einer dramatischen Abwertung beendet hatte und die Exporte explodierten. Doch nach der globalen Finanzkrise von 2008/2009 gelang es dem Land nie mehr, einen Wachstumskurs einzuschlagen. Weder die linken Regierungen noch die konservative Regierung Macri (2015 bis 2019) konnten das Blatt wenden.

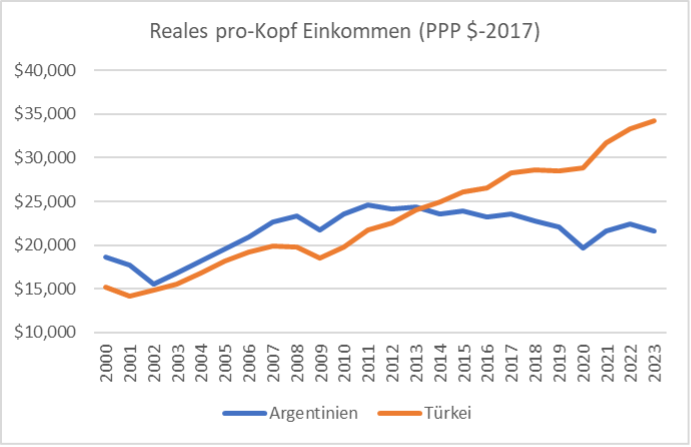

Abbildung 1 zeigt das reale BIP pro Kopf der Bevölkerung in Argentinien und, im Vergleich dazu, die Türkei. Beide Länder leiden seit einigen Jahren unter hoher Inflation und können keinen Ausweg daraus finden. Der Unterschied bei der realen Entwicklung ist allerdings enorm. Während das reale BIP pro Kopf in Argentinien heute deutlich unter dem Wert von 2011 liegt, hat die Türkei trotz der zuletzt hohen Inflationsraten ein beachtliches Wachstum zustande gebracht.

Abbildung 1

Quelle: IWF (2023)

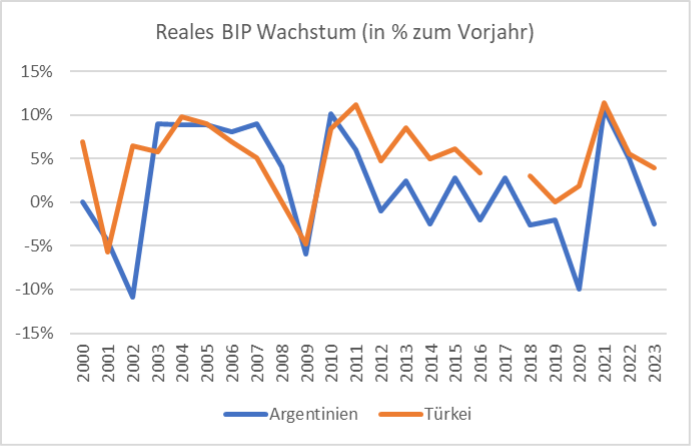

Der Verlauf der absoluten Wachstumsraten in Abbildung 2 macht deutlich, dass Argentinien sich in den Jahren nach der globalen Finanzkrise nie mehr von der Nulllinie entfernen konnte und 2018 und 2019, also in den Jahren vor dem Corona-Schock und unter dem konservativen Präsidenten Macri, schon eine schwere Rezession zu verkraften hatte. Im vergangenen Jahr war der dem Corona-Schock geschuldete kurze Aufschwung schon wieder vorbei und es gab erneut einen tiefen Absturz. Dagegen verzeichnete die Türkei nach der Finanzkrise durchweg positive Wachstumsraten und sogar ein Einbruch im Verlauf der Corona-Epidemie konnte vermieden werden. Allerdings war nach 2015 bis 2020 doch eine merkliche Verlangsamung der Wachstumsraten zu beobachten.

Abbildung 2

Quelle: IWF (2023)

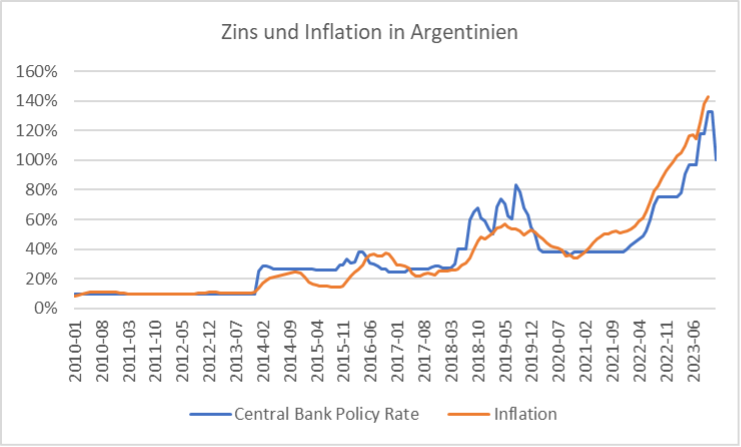

Der entscheidende Unterschied zwischen Argentinien und der Türkei liegt in den unterschiedlichen makroökonomischen Bedingungen in beiden Ländern und in der wirtschaftspolitischen Antwort auf die Inflation (Abbildungen 3 und 4). In Argentinien folgte die Zentralbank mit dem von ihr gesetzten Zins jedem Ausschlag der Inflationsrate und blieb bis 2021 sogar meist über der jeweiligen Inflationsrate, setzte also einen positiven Realzins durch. Das ist, nach Lesart der herrschenden ökonomischen Lehre, der einzige Weg, um eine Inflation erfolgreich zu bekämpfen. Die Operation gelang aber nicht, die Inflation beschleunigte sich ab 2022 und der Zins wurde zuletzt nicht mehr in vollem Ausmaß an die Inflationsrate angepasst. Dennoch gelangte Argentinien auf diese Weise zu einem Zinsniveau, das zuletzt fast einhundert Prozent betrug.

Abbildung 3

Quelle: BIS (2023)

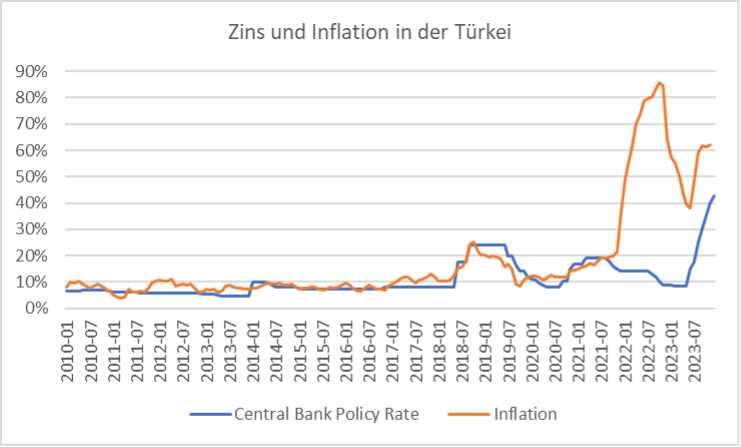

Ganz anders die Türkei. Auch hier galt zunächst die Parole, man müsse mit der Zinspolitik mindestens der Inflationsrate folgen. Doch Ende 2021 entschied der Präsident, dass diese Politik wegen ihrer Auswirkungen auf das Wachstum nicht angemessen sei und setzte bis Anfang 2023 durch, dass der Zins der Zentralbank weit unterhalb der Inflationsrate blieb. Doch nach zwei Jahren wurde auch dieses Experiment beendet, weil es natürlich eine weitere Inflationierung nicht verhindern konnte. Seit Mitte 2023 – nachdem die Inflation bereits von ihrem Peak von 85 Prozent aus dem Herbst 2022 auf 38 Prozent gefallen war – ist die Türkei zu einer orthodoxen Zinspolitik zurückgekehrt und der Zins liegt mittlerweile bei über 40 Prozent.

Abbildung 4

Quelle: BIS (2023)

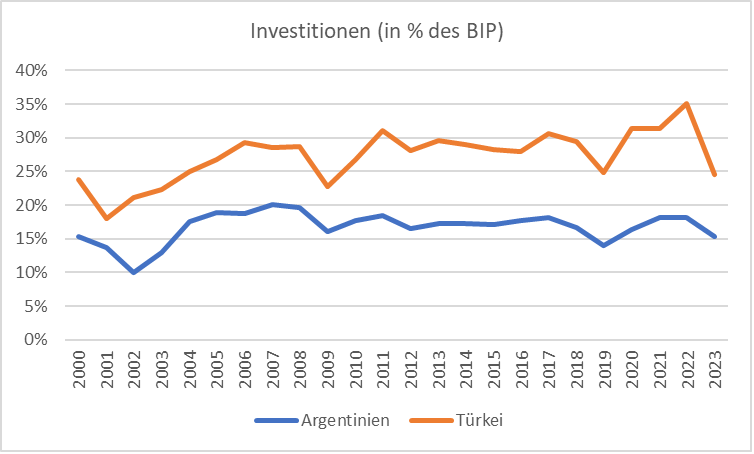

Nichtsdestotrotz, die insgesamt besseren makroökonomischen Bedingungen – niedrigere Zinsen bei niedrigeren Inflationsraten (die den Unternehmen deutlich mehr Sicherheit bei der Planung von Investitionen geben) – waren in der Türkei die Grundlage dafür, dass die Investitionsquote deutlich höher ausfiel als in Argentinien (Abbildung 5). Während sie sich in Argentinien zumeist zwischen 15 und 20 Prozent des BIP bewegte, kratze die Investitionsquote in der Türkei zumeist an der 30-Prozentmarke – auch wenn die Zinssteigerungen 2023 deutliche Bremsspuren hinterließen.

Abbildung 5

Quelle: IWF (2023)

Was hat die Inflation ausgelöst?

Der Versuch in beiden Ländern, die sehr hohe Inflation mit restriktiver Geldpolitik und immer weiter steigenden Zinsen zu bekämpfen, ist gescheitert. Selbst eine tiefe Rezession wie in Argentinien und eine deutliche Wachstumsabschwächung wie in der Türkei haben nicht dazu geführt, dass das Tempo der Inflation nachgelassen hat. Die Gründe dafür sind leicht zu verstehen, passen allerdings überhaupt nicht in die theoretische Vorstellung der Neoklassik, des Monetarismus oder der Liberalen im Allgemeinen.

Auslöser der inflationären Phasen in beiden Ländern war keineswegs eine besonders laxe Geldpolitik, sondern üblicherweise waren es Abwertungsschübe, die via Importe auf die Binnenwirtschaft durchwirkten. Die drei signifikanten Anstiege der Zinsen seit 2010 (2014, 2018 und 2022 in Argentinien bzw. 2023 in der Türkei) erfolgten in beiden Ländern nicht zufällig, sondern fast zeitgleich. Die erste signifikante Zinserhöhung zu Beginn des Jahres 2014 – in Argentinien von 9,5 Prozent auf 25,5 Prozent und in der Türkei von 4,5 Prozent auf 10 Prozent – folgte dem Umschwenken der amerikanischen Geldpolitik (Taper Tantrum genannt) im Sommer 2013. Der zweite Anstieg im Jahr 2018 – in Argentinien stiegen die Zinsen im Laufe des Jahres von 27,25 Prozent auf 60 Prozent, in der Türkei von 8 Prozent auf 24 Prozent – war ebenfalls ein Versuch der Zentralbanken, einer Abwertungsspirale infolge einer Zinswende in den USA Einhalt zu gebieten.

Sowohl die Türkei als auch Argentinien sind in erheblichem Maße abhängig von den globalen Refinanzierungsbedingungen, denn davon wiederum hängt die Stabilität des Außenwerts ihrer Währungen ab. Empirische Untersuchungen, unter anderem der UNCTAD (hier), zeigen das ganze Ausmaß dieser Abhängigkeiten, die auch in anderen Ländern gegeben ist (beispielsweise in Pakistan oder Nicaragua).

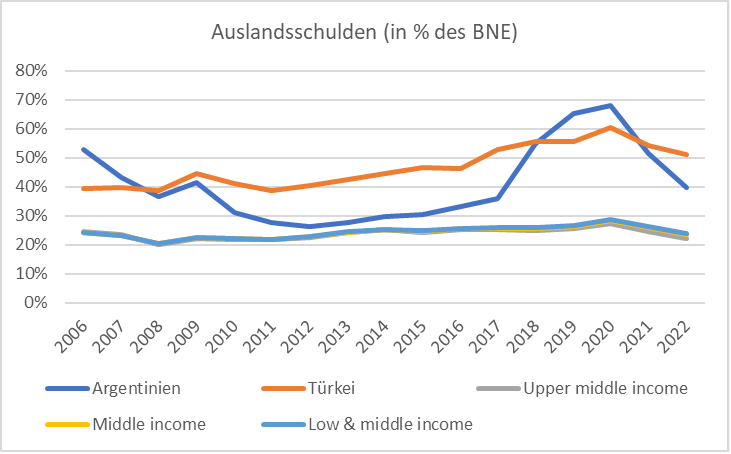

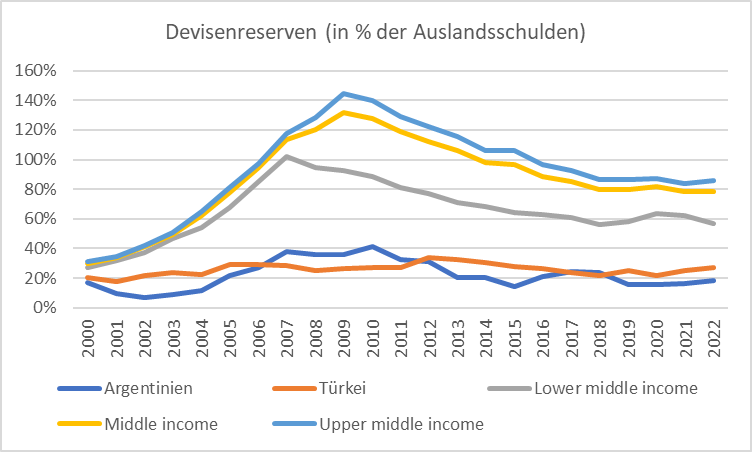

Der Grund für diese besondere Vulnerabilität liegt in einer enorm hohen Auslandsverschuldung, die zudem kaum durch Devisen gedeckt ist (Abbildung 6 und 7). Die hohe Auslandsverschuldung betrifft sowohl den öffentlichen wie auch den Privatsektor. Der Anteil der öffentlichen Auslandverschuldung am BIP lag in Argentinien zuletzt (2021) bei knapp 24 Prozent und in der Türkei bei 17 Prozent.

Abbildung 6

Quelle: Weltbank (2023)

Abbildung 7

Quelle: Weltbank (2023)

Zum Vergleich: In den Entwicklungsländern insgesamt beträgt der Anteil gerade einmal 9 Prozent. Hinzu kommt, dass circa drei Viertel der Auslandsverschuldung von privaten Gläubigern gehalten wird (73 Prozent im Falle Argentiniens und 78 Prozent bei der Türkei). Anders als öffentliche Geldgeber reagieren private Kapitalgeber und Spekulanten besonders schnell auf sich ändernde Renditebedingungen in Übersee, sodass die Finanzierungsbedingungen insgesamt einer Achterbahnfahrt gleichen.

Warum entsteht dauerhafte Inflation nach einem Schock?

Eine Abwertung der heimischen Währung erzeugt üblicherweise einen Inflationsdruck, da sich einerseits die Importe massiv verteuern und andererseits das Vertrauen in die eigene Währung verloren geht (was sich wiederum auf die Lohnentwicklung auswirkt). Wer sein Gehalt in Pesos oder Lira erhält, tauscht das, was nach Steuern übrigbleibt, in Devisen um oder investiert in Sachwerte. Auch die Einlagen bei den Banken werden häufig in Dollar gehalten. In der Türkei sind fast die Hälfte der Einlagen auf den Konten der privaten Haushalte in Fremdwährung denominiert (das meiste davon in US-Dollar), in Argentinien liegt die Zahl bei eher 20 Prozent – wobei der Bestand von Ersparnissen in Fremdwährung außerhalb des Bankensystems deutlich größer sein dürfte.

Beginnen die Preise infolge eines solchen Schocks zu steigen, kommt es zu einer Reaktion bei den Löhnen, die eine inflationäre Spirale in Gang setzt. Nicht anders als in den großen Industrieländern im Gefolge der Öl- und Gaspreiserhöhungen des Jahre 2022, werden die temporären Preiseffekte von der breiten Öffentlichkeit und den Notenbanken als „Inflation“ interpretiert, was einen Aufholprozess bei den Löhnen in Gang setzt, der schließlich aus den temporären Effekten eine dauerhafte Inflation machen kann.

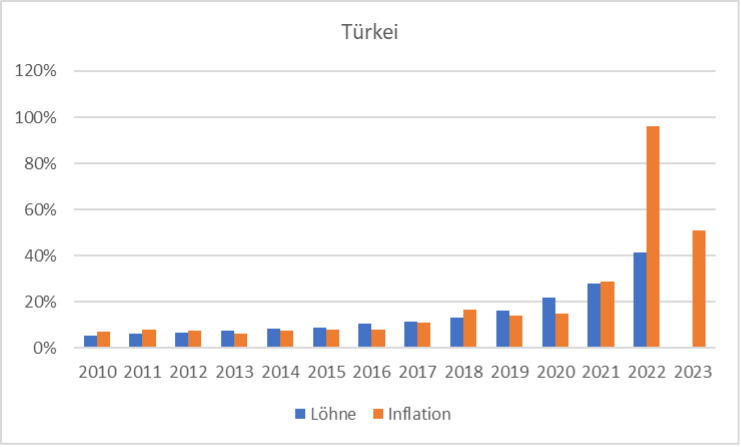

Beispielhaft zeigte sich dies kürzlich in der Türkei. Im Januar 2023 wurde der Mindestlohn von der Regierung um 55 Prozent angehoben, im Juli vergangenen Jahres erneut um 34 Prozent und im Januar 2024 noch einmal um 49 Prozent (wie hier und hier berichtet). Und das wird von einer Regierung beschlossen, die sich Inflationsbekämpfung auf die Fahnen geschrieben hat und mittlerweile die Inflation mit hohen Zinsen bekämpft. Es ist offensichtlich: Weil die Inflation – aus welchen Gründen auch immer – hoch ist, muss man auch die Löhne dauernd erhöhen, weil sonst die Menschen verhungern und die Wirtschaft wegen Nachfragemangel zusammenbricht.

Die Inflation ist aber hoch und bleibt hoch, wenn die Löhne dauernd steigen. Preissteigerungen und Lohnerhöhungen bedingen sich gegenseitig. Es gibt keinen einfachen Ausstieg aus der Inflation, weil man weder die Lohnerhöhungen verhindern kann, solange die Preise steigen, noch kann man die Preiserhöhungen verhindern, wenn die Löhne weitersteigen. Wie die Abbildung 8 zeigt, sind in der Türkei für einige Jahre die Löhne stärker gestiegen als die Preise, aber auch den umgekehrten Fall gibt es gerade im vorletzten Jahr, wo die Inflation überraschend wieder anzog.

Abbildung 8

Quelle: ILO, Weltbank (2023)

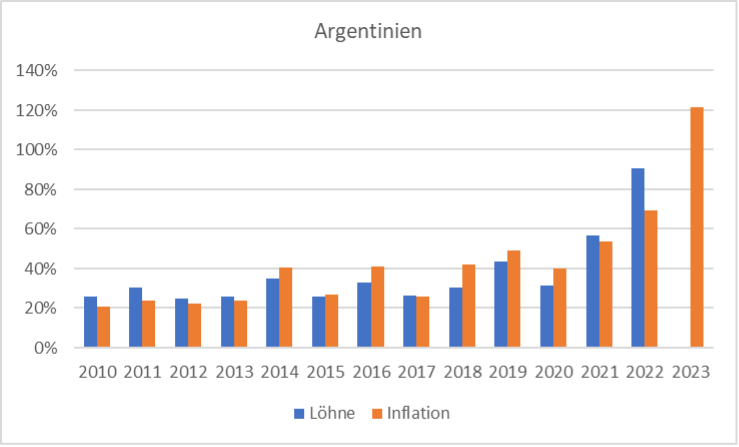

In Argentinien (Abbildung 9) sind die Löhne meist etwas stärker als die Inflation gestiegen, zuletzt um 140 Prozent. Aber das ändert nichts daran, dass wir es mit einem sich gegenseitig hochschaukelnden Prozess zu tun haben, bei dem die Frage, wer gewinnt, eher zufällig entschieden wird.

Abbildung 9

Quelle: Ministerio de Economía, Weltbank (2023)

Die Tarifpartner (und der Staat als Mindestlohnsetzer) blockieren sich in einem solchen System gegenseitig, weil niemand darauf vertrauen kann, dass die andere Seite das Gleiche tut, wie man selbst. Einen Ausstieg aus dieser Art von Gefangenendilemma (wer sich zuerst bewegt, verliert) gibt es nur, wenn die beiden Seiten (die Unternehmen und die Gewerkschaften) von einem Dritten (der Regierung) dazu gebracht werden, über einen Ausstieg aus dem Teufelskreis von immer wieder neuen Prei-Lohn-Preisspiralen zu verhandeln.

Es geht um eine Art von Währungsreform, ohne dass man die Währung notwendigerweise ersetzen muss. Es muss aber von der Regierung klargemacht werden, dass sie die bisherigen Spiralen durch einen Lohn- und Preisstopp brutal unterbinden wird, wenn sich die Tarifpartner nicht darauf einigen, ab einem bestimmten Stichtag auf der Basis eines neuen niedrigen Inflationsziels die Lohnsteigerungen zu verhandeln und gleichzeitig dafür zu sorgen, dass auch die Preise nicht über die von der Regierung gesetzte Zielgröße hinaus steigen. Die Regierung kann z. B. den Unternehmen mit einem einseitigen gesetzlichen Preisstopp drohen, wenn die Gewerkschaften moderaten Lohnerhöhungen zustimmen.

Die Lösung

Absolut zentral bei der Bekämpfung einer dauerhaft hohen Inflationsrate ist die Aktivierung von Lohn – oder Einkommenspolitik durch die Regierung. Kein „Markt“ kann eine einmal in Gang gekommene Preis-Lohn-Preisspirale stoppen. Restriktive Geldpolitik ist bei Preissteigerungsraten, die sich derart verfestigt haben, sinnlos und sogar kontraproduktiv. Wer die Wirtschaft zusätzlich abwürgt, verringert die Chance, die Unternehmen und die Gewerkschaften, die man für eine Lösung braucht, für Gespräche mit der Regierung zu gewinnen. Auch alle Versuche, mit restriktiver Fiskalpolitik für eine „Gesundung“ der Staatsfinanzen zu sorgen, sind vollkommen sinnlos.

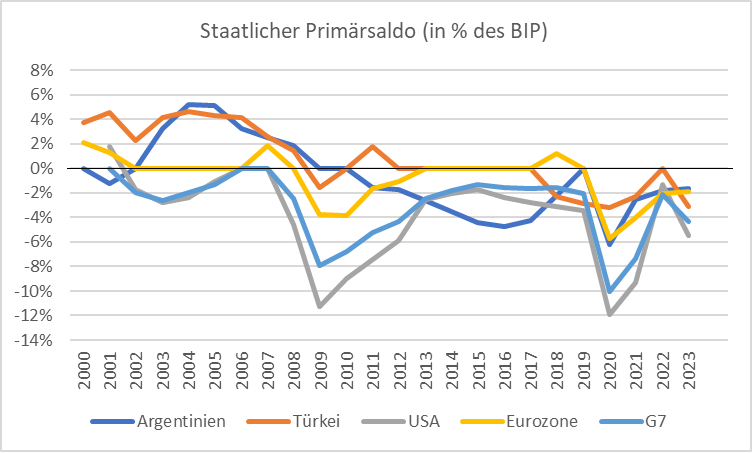

Was man an der Stelle gerade in Deutschland hinzufügen muss: Es ist nicht der unverantwortliche Staat oder die hohe öffentliche Verschuldung, die für die Inflation verantwortlich sind. Die Daten zeigen, dass diese Argumente jeglicher Grundlage entbehren. Der Saldo aus staatlichen Einnahmen und Ausgaben (ohne Zinszahlungen, die die heimische Nachfrage nicht befeuern können) ist weder in Argentinien noch in der Türkei in irgendeinem Sinne „unverantwortlich“, wenn man mit den Industriestaaten dieser Welt vergleicht (Abbildung 10). Die Türkei war in den vergangenen 20 Jahren zumeist sogar „solider“ als selbst die Eurozone, die sich über die Sparpolitik aus ihrer langjährigen Stagnation befreien möchte. Nur Argentinien hat in den Jahren 2014 bis 2018 die restriktive Linie einmal verlassen.

Abbildung 10

Quelle: IWF (2023)

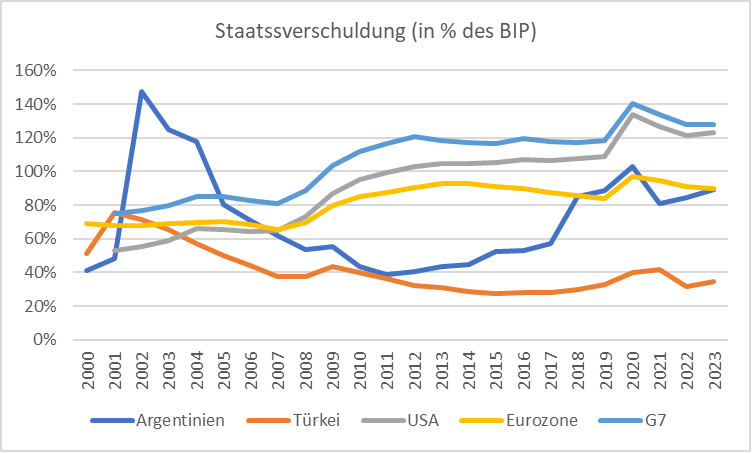

Mit dem Niveau der Verschuldung verhält es sich ähnlich (Abbildung 11). Die Türkei ist mit unter 40 Prozent gar der „Musterschüler“, während Argentinien nach der globalen Finanzkrise bis zur Krise 2018 sogar die 60-Prozent Quote der Eurozone einhalten würde. Vom Niveau der Verschuldung der G-7 Staaten ist man ohnehin noch weit weg.

Abbildung 11

Quelle: IWF (2023)

Fazit

Hartnäckige Inflation ist immer und überall ein Lohn-Problem. Immer geht es darum, einen einmal entstandenen Teufelskreis von Preissteigerungsschocks und nachfolgender Lohnanpassung politisch zu durchbrechen. Mit den herkömmlichen Mitteln von Geld- und Finanzpolitik geht das nicht. Im Gegenteil, der vom IWF präferierte Weg, in jeder Art von Krise erste einmal die inländische Nachfrage massiv zu schwächen, gleicht den Versuchen der Medizinmänner des Mittelalters, jede Krankheit durch das Anlegen von Blutegeln zu bekämpfen.

Um zudem gerade in den Ländern des globalen Südens den Außenwert der Währungen möglichst stabil zu halten, sollten international die Zentralbanken dieser Welt durch Eingriffe auf den Devisenmärkten für geordnete Auf- und Abwertungen der Währungen sorgen, damit der Herdentrieb auf den Finanzmärkten eingedämmt wird, der die ursprünglichen Inflationsschübe oft auslöst und Panik auf den Märkten anfacht.

Es gibt auch keine Möglichkeit, durch Deregulierung oder sonstige liberale Brachialmaßnahmen (wie die Abschaffung der Notenbank oder die Dollarisierung) die Inflation zu bekämpfen, ohne durch einen totalen Zusammenbrauch der Wirtschaft noch größeren Schaden anzurichten. Begreift man in Washington und Buenos Aires nicht bald, was die Stunde geschlagen hat, wird nicht nur Milei scheitern, sondern das argentinische Beispiel wird einen Flächenbrand in den Entwicklungsländern erzeugen, der schließlich den IWF insgesamt hinwegfegt.