von Heiner Flassbeck und Friederike Spiecker

Der deutsche Finanzminister hat in einem Gastbeitrag für die FAZ behauptet, „[e]uropäische Fiskalregeln sind der Stabilitätsanker unserer Wirtschafts- und Währungsunion.“, und betont: „Sie sind auch keine variable Verhandlungs- und Interpretationssache.“ Das ist eine klare Ansage an die EU-Kommission, die im November 2022 einen Vorschlag zur Reform des Europäischen Wachstums- und Stabilitätspakts vorgelegt hat. Wenn man liest, wie der Minister seine Position begründet, muss man in höchstem Maße alarmiert sein:

„Hohe Schuldenstände und die damit verbundenen Kosten machen mir angesichts steigender Zinsen Sorgen. Überschreitet ein Mitgliedsstaat dauerhaft die Regeln, wird dies negative Konsequenzen für alle Staaten haben. Die letzte Schuldenkrise liegt gerade einmal ein Jahrzehnt zurück. Sie zeigte, dass harte Einschnitte notwendig werden, wenn erst einmal die Vertrauenswürdigkeit der Staatsfinanzen angezweifelt wird.“

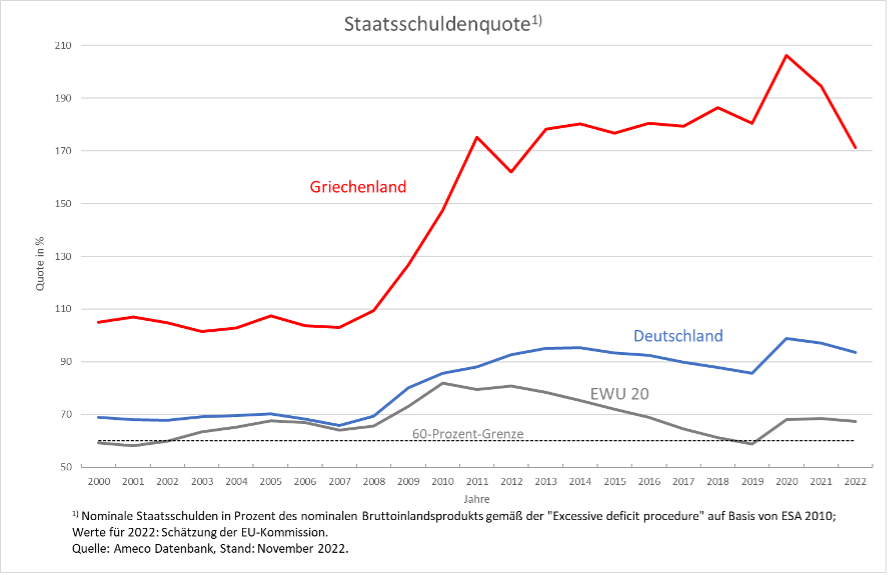

Mit den „harten Einschnitten“ im Falle einer „Schuldenkrise“ zielt Christian Lindner offensichtlich auf das Beispiel Griechenland ab. Dass diese Einschnitte allerdings nicht den damit beabsichtigten Erfolg, nämlich Griechenlands Staatsverschuldung spürbar zu senken, gehabt haben, belegen die Daten der Europäischen Kommission (Abbildung 1).

Abbildung 1

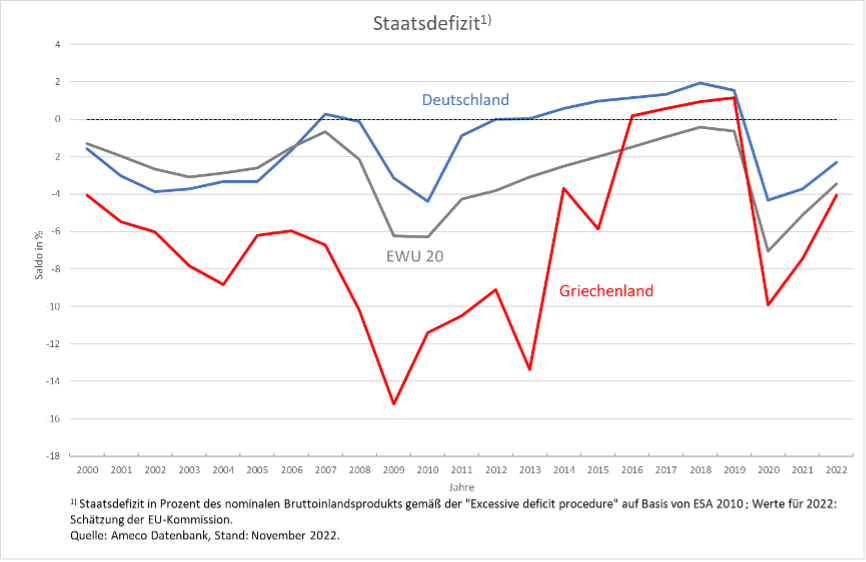

Das Gegenteil ist eingetreten: Die Staatsschulden haben heute ungefähr ein Niveau wie 2013 und das, obwohl der griechische Staat seither seine Defizite stark reduziert und zwischen 2016 und 2019 vier Jahre hintereinander sogar leichte Primärüberschüsse erwirtschaftet hat (Abbildung 2).

Abbildung 2

Der griechische Staat konnte das trotz eines Unternehmenssektors, der Überschüsse erzielte, tun, weil sich die privaten Haushalte Jahr für Jahr in einem geradezu unvorstellbaren Ausmaß verschuldeten. Die gesamte staatliche Verschuldung stieg jedoch über all die Jahre weiter. In der Corona-Krise warf der Einbruch im Tourismusgeschäft die Wirtschaft stärker zurück als anderswo und ließ das Staatsdefizit entsprechend stark anwachsen. Der Schuldenstand liegt 2022 bei über 170 Prozent des Bruttoinlandsprodukts (BIP) und ist damit weiterhin mit Abstand der höchste in der EWU und nach Japan der höchste unter den Industrieländern.

Doch statt die vor zehn Jahren eingesetzten Instrumente zur Staatsschuldenreduzierung zu hinterfragen und deren offensichtliches Scheitern genau zu analysieren, macht sich Christian Lindner die Sache einfach:

„In Mitgliedsstaaten mit hohen Schuldenquoten müssen die Regeln schnell, glaubwürdig und nachhaltig zu spürbar sinkenden Schulden führen. Die Referenzwerte von drei Prozent des Bruttoinlandsprodukts (BIP) beim Defizit und 60 Prozent des BIP beim Schuldenstand stehen nicht zur Disposition. So klar wie diese Grenzwerte sind, so klar muss endlich aber auch deren Durchsetzung werden. Es nützt nichts, Regeln zu haben, die dem politischen Belieben ausgesetzt sind und am Ende nie greifen.“

Der deutsche Finanzminister erklärt die mangelnde Durchsetzung der Fiskalregeln also zur Ursache ihres Nicht-Eingehalten-Werdens – eine Schlussfolgerung, die entweder banal, weil tautologisch ist oder belegt, dass er tatsächlich glaubt, dass der damals eingeschlagene Weg zur Schuldenreduzierung nur nicht energisch genug beschritten wurde, um sichtbare Erfolge zu zeitigen.

Hat er wirklich das Ausmaß der tatsächlich vorgenommenen Einschnitte vergessen, die die Europäische Kommission und die Europäische Zentralbank insbesondere auf Betreiben des damaligen deutschen Finanzministers Wolfgang Schäuble der griechischen Bevölkerung abverlangt haben? Und zwar genau mit dem erklärten Ziel, die Staatsfinanzen wieder in Ordnung zu bringen und das Vertrauen der Bevölkerung in sie wiederherzustellen?

Wenn diese Dosis „Medizin“ die Staatsfinanzen ausweislich der Schuldenquote damals sogar noch verschlechtert und bis heute nicht im versprochenen Sinne geholfen hat, wie hätte dann noch mehr davon in die gewünschte Richtung wirken sollen? Wo ist die Erholung geblieben, die der angebliche Stabilitätsanker der Währungsunion namens europäische Fiskalregeln mit sich hätte bringen müssen? Oder verhilft dieser Anker nur den einen Mitgliedern zu Stabilität, während er sich für die anderen als Mühlstein um den Hals entpuppt, der sie immer wieder an den Rand des Kenterns bringt? Wie aber ist es dann bestellt um das gemeinsame Währungsboot EWU und das gemeinsame Wirtschaftsboot EU, dessen Seetüchtigkeit es neu herzustellen gilt?

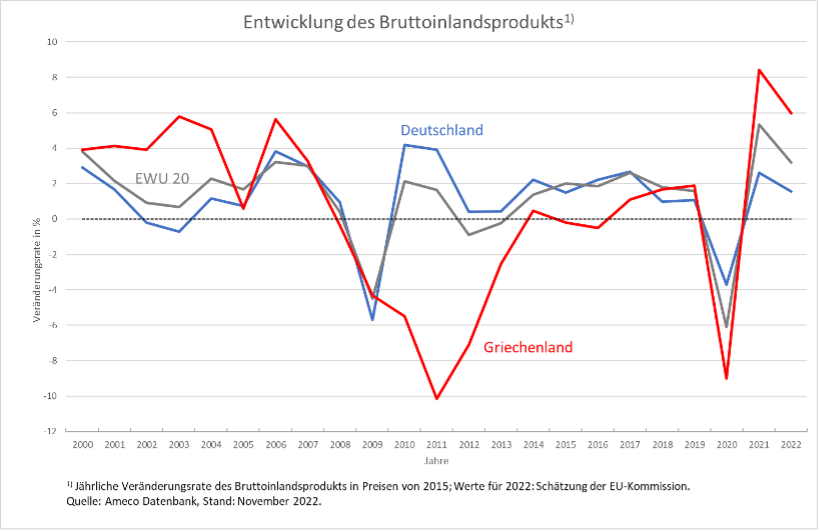

Griechenland ist nach den „harten Einschnitten“ ein gebrochenes Land

Die griechische Wirklichkeit sieht leider sehr trist aus. Griechenland hat nach dem unglaublichen Einbruch im Anschluss an die Krise 2011 bis 2013 kaum Wachstum generieren können (Abbildung 3).

Abbildung 3

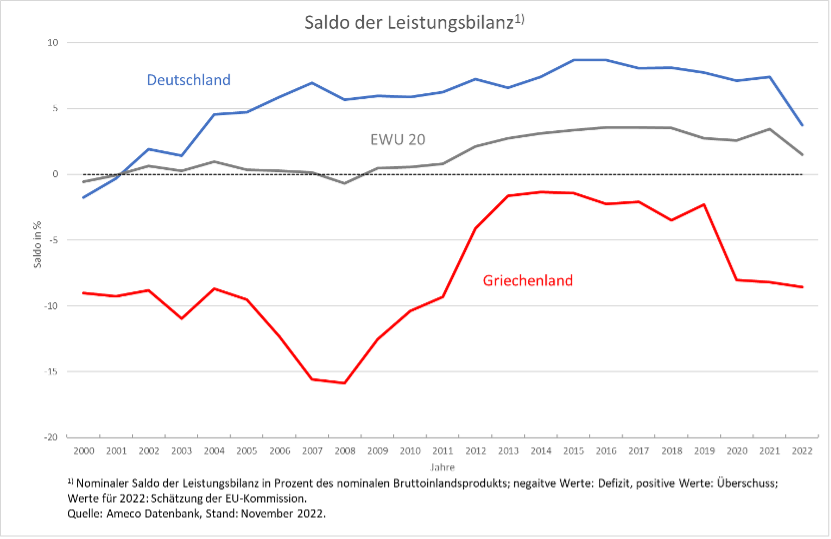

Das Leistungsbilanzdefizit, das im Zuge des wirtschaftlichen Zusammenbruchs stark gesunken war, beträgt seit drei Jahren wieder mehr als 8 Prozent des BIP (Abbildung 4).

Abbildung 4

Das ist, wie bereits erwähnt, vor allem eine Folge des Corona-Schocks, der 2020 die griechische Tourismusbranche traf, die einen erheblichen Anteil an der Wirtschaftsleistung des Landes und zwar der Exporte ausmacht. Die Importe brachen 2020 zwar ebenfalls ein, jedoch bei weitem nicht so stark wie die Exporte, was in der Summe den Außenbeitrag und damit den Saldo der Leistungsbilanz erheblich verschlechterte. Nach einer Erholung der Reisebranche 2021 und 2022 – der positive Saldo der Dienstleistungsbilanz übersteigt inzwischen sogar sein Niveau von 2019 – macht sich die Energiekrise deutlich bemerkbar: Die nominalen Importe sind wesentlich stärker gestiegen als die nominalen Exporte.

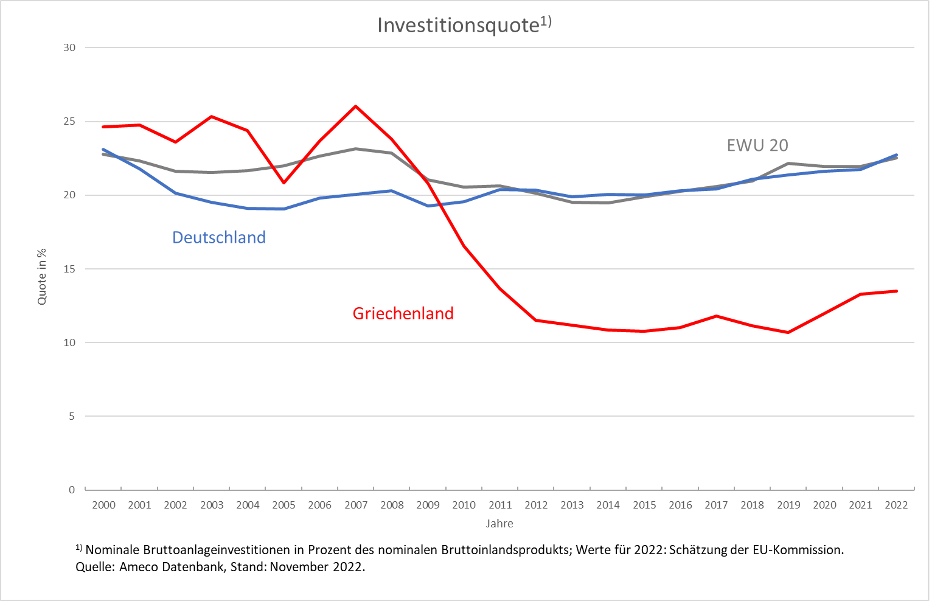

Die Investitionsquote Griechenlands hat sich im Zuge der Eurokrise glatt halbiert und liegt auf dem niedrigsten Niveau aller europäischen Länder (Abbildung 5). Schlimmer kann eine Politik der Krisenbekämpfung nicht scheitern.

Abbildung 5

Die grundsätzliche Bedeutung der Finanzierungssalden

Die Tatsache, dass das saldierte Geldvermögen aller Volkswirtschaften zusammen immer Null ist, liefert den Schlüssel zu einer klaren und dank ihrer puren Logik von ökonomischen Denkschulen unabhängigen Analyse. Alles, was zum Thema Staatsschulden und Fiskalregeln derzeit diskutiert wird, setzt stillschweigend voraus, es gebe in allen Ländern genau die Bedingungen auf der Seite der Unternehmen, die dafür sorgten, dass alle anderen Sektoren nicht gezwungen seien, Einnahmen-Defizite, also Schulden zu akzeptieren. Doch solche Bedingungen gibt es schon lange nicht mehr, wie weiter unten empirisch gezeigt wird.

Wie entstehen Schulden? Schulden entstehen immer dann, wenn es in der Rechnung einer Wirtschaftseinheit zu einer Lücke zwischen Ausgaben und Einnahmen kommt. Dahinter steht ein reales Ungleichgewicht der Art, dass die eine Partei über ihren Verhältnissen lebt (also mehr reale Ressourcen beansprucht, als sie in den Kreislauf hineingibt) und die andere unter ihren Verhältnissen lebt. Diese Lücken zwischen Einnahmen und Ausgaben sind international unproblematisch, wenn es innerhalb einer Volkswirtschaft Bedingungen gibt, die dafür sorgen, dass das Unter-den-Verhältnissen-Leben der einen Gruppe systematisch ausgeglichen wird durch das Über-den-Verhältnissen-Leben einer anderen Gruppe.

Typischerweise sind es die privaten Haushalte in einer Volkswirtschaft, die weniger ausgeben als einnehmen, weil sie versuchen, durch Sparen für die Zukunft vorzusorgen. Der Finanzierungssaldo des Sektors der privaten Haushalte ist also regelmäßig positiv: Es liegt dauernd ein Überschuss vor. Und typischerweise waren es in der Vergangenheit die Unternehmen, die mehr ausgaben als einnahmen, also einen negativen Finanzierungssaldo, das heißt ein Defizit aufwiesen. Sie investierten nämlich in der Hoffnung, zukünftig Gewinne mindestens in einer Höhe zu erzielen, die es erlaubte, die Zinsen, die üblicherweise auf einen Kredit zu zahlen waren, zu begleichen.

Der Unternehmenssektor verschuldet sich nicht mehr

Der Staat muss eigentlich keine Schulden machen, solange gesichert ist, dass der Unternehmenssektor mindestens so viel investiert, wie anderswo gespart wird, also die Ausgabelücke der privaten Haushalte gerade durch eigene Investitionsnachfrage mit entsprechend hoher eigener Verschuldung füllt. Dann bricht die wirtschaftliche Entwicklung nicht ein, sondern stagniert wenigstens.

Doch genau das ist keineswegs gesichert. Der Finanzierungsüberschuss der privaten Haushalte bedingt ein Finanzierungsdefizit der Unternehmen. Denn die Einnahmen der privaten Haushalte kommen ja von den Unternehmen in Form von Arbeitseinkommen (und vom Staat in Form von Arbeitseinkommen und Transfereinkommen). Dass die Unternehmen ihr Einnahmedefizit einfach hinnehmen und darauf nicht mit einer Reduktion ihrer Ausgaben zu reagieren versuchen, ist keineswegs selbstverständlich.

Und von einer Entwicklung, die sich mit „Wachstum“ oder „positiver Veränderung“ beschreiben ließe, ist eine Volkswirtschaft, in der die Unternehmen die Sparbemühungen der privaten Haushalte durch die Akzeptanz eigener Defizite gerade auffangen, noch weit entfernt. Wachstum erfordert nämlich, dass die Unternehmen nicht nur die Überschüsse der privaten Haushalte durch eigene Defizite ausgleichen, sondern dass sie sogar mehr tun als das, nämlich zusätzliche Defizite in Form schuldenfinanzierter Investitionsnachfrage anhäufen. Der Unternehmenssektor muss also insgesamt mehr Schulden machen, als den von den privaten Haushalten geplanten Überschüssen entspricht.

Will der Staat für eine positive wirtschaftliche Entwicklung sorgen, muss er folglich entweder Bedingungen schaffen, die den Unternehmenssektor veranlassen, diese Schuldnerrolle vollständig auszufüllen, oder er muss selbst Ausgabenüberschüsse anstreben, also Schulden machen.

Das Ausland besteht aus den gleichen Sektoren wie das Inland und ist daher in keiner Weise geeignet, per Saldo auf Dauer Schuldner zu sein, um die Rolle des Lückenbüßers zu übernehmen für die Lücke, die der Sparwille der inländischen Sektoren in die Gesamtnachfrage eines Landes reißt. Es ist eine Frage der Logik und des Perspektivwechsels zu erkennen, dass das Ausland das gleiche Problem des Sparverhaltens seiner Privaten zu lösen hat wie das Inland.

Deutschland ist kein Vorbild

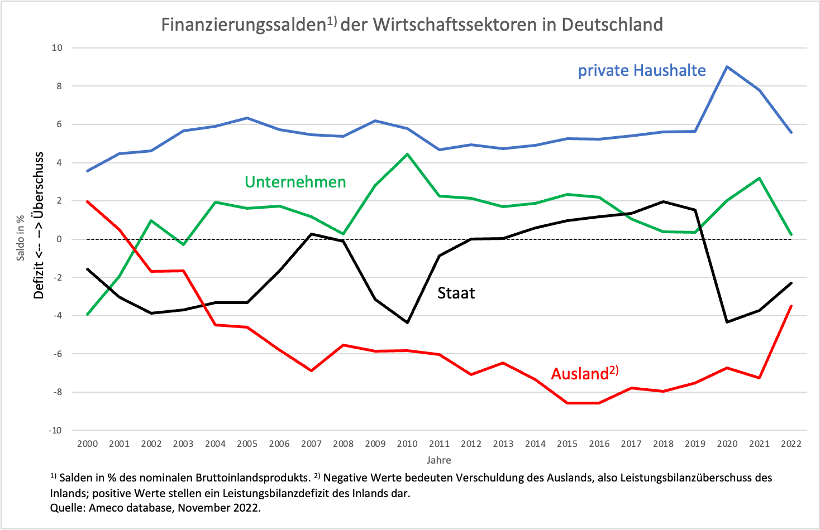

Die Empirie legt das Problem der europäischen Fiskalregeln offen. Der Sektor der privaten Haushalte ist in Deutschland traditionell sparfreudig: Rund sechs Prozent des BIP werden normalerweise auf die hohe Kante gelegt (Abbildung 6). Anders als in den Jahrzehnten davor übernehmen die deutschen Unternehmen seit 20 Jahren aber nicht mehr den Gegenpart dazu. Trotz massiver Steuersenkungen zu Beginn der 2000er Jahre hat der Unternehmenssektor nicht mehr zur Schließung der Lücke zwischen Einnahmen und Ausgaben beigetragen, sondern diese Lücke durch eigenes Sparen in fast allen Jahren vergrößert – die grüne Linie in Abbildung 6 liegt oberhalb von null. Das hat die wirtschaftliche Entwicklung der Volkswirtschaft permanent belastet und wird seit langem unter dem Stichwort „Investitionsschwäche“ beklagt.

Abbildung 6

Parallel zu diesem Spardrang der Privaten war die öffentliche Hand bestrebt, ihre Defizite zu verringern oder sogar Überschüsse zu erwirtschaften. Nur in Reaktion auf offensichtlich schwere Krisen wie der Finanzkrise 2009 oder der Corona-Krise 2020/2021 hat der Staatssektor eine größere Verschuldung zugelassen. Hätte er das nicht getan, wäre der Absturz der Wirtschaft beide Male noch viel größer gewesen als ohnehin schon. Denn die Unternehmen reagierten auf die Krisen jeweils mit einer kräftigen Ausdehnung ihrer Spartätigkeit.

Dass sich die deutsche Wirtschaft unter den jahrelangen Sparanstrengungen aller drei Binnensektoren nicht permanent rückläufig entwickelt hat, ist allein der auf weit über sechs Prozent des BIP gestiegenen jährlichen Verschuldung des Auslands zu verdanken: Die auf Verschuldung beruhende Überschussnachfrage aus dem Ausland hat die binnenwirtschaftlichen Nachfragelücken geschlossen. Deutschland hat sich durch Merkantilismus aus dem Sparproblem herausgerettet. Der dazu benutzte Schlüssel war, wie wir schon viele Male erklärt und empirisch belegt haben, die Unterbietung der internationalen Konkurrenz durch gesamtwirtschaftliche Lohnzurückhaltung in der Währungsunion.

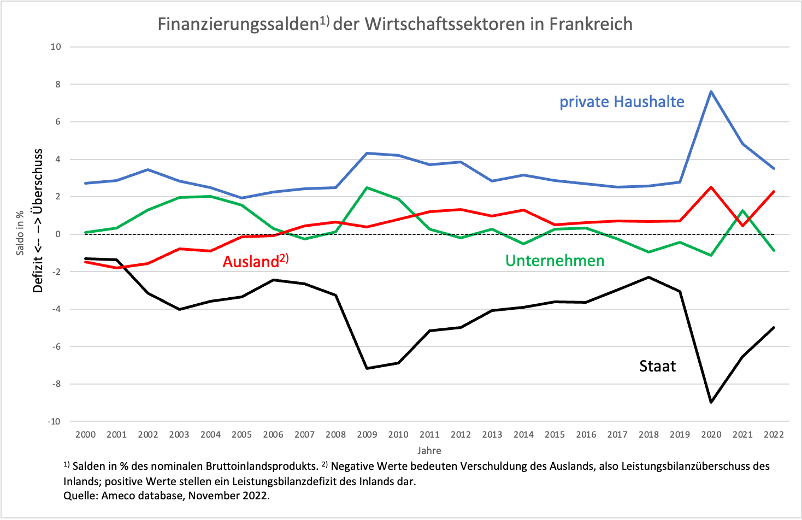

Das hat das Ausland zu spüren bekommen. Frankreich verzeichnet seit 1 ½ Jahrzehnten ein – wenn auch vergleichsweise geringes – Leistungsbilanzdefizit: die rote Linie in Abbildung 7 liegt oberhalb von null, d.h. das – aus französischer Sicht – Ausland macht Überschüsse mit Frankreich. Der französische Sektor der privaten Haushalte spart, allerdings in etwas geringerem Umfang als sein deutsches Pendant. Der Unternehmenssektor verschuldet sich, wenn überhaupt, nur noch ganz geringfügig. Der öffentlichen Hand in Frankreich blieb also nichts anderes übrig als sich zu verschulden, wenn das Land eine permanente Kontraktion seiner Wirtschaftsleistung vermeiden wollte.

Abbildung 7

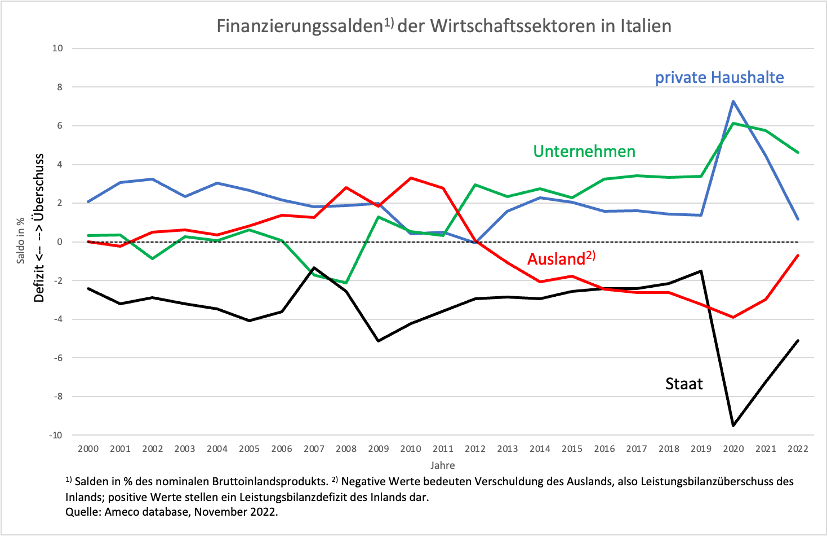

In Italien ist das Problem des sparenden Unternehmenssektors wesentlich ausgeprägter als in Frankreich und seit zehn Jahren sogar gravierender als in Deutschland. Wären die privaten Haushalte in Italien so eifrige Sparer wie die deutschen, wäre das inländische Sparproblem noch größer. Seit dem Höhepunkt der Eurokrise ist es Italien durch eine drastische Reduktion seiner Güterimporte jedoch gelungen, das – aus seiner Sicht – Ausland wenigstens ein Stück weit in die Schuldnerrolle zu drängen. Trotzdem musste auch der italienische Staat in der Schuldnerrolle verharren, wollte er eine Dauerrezession vermeiden, die das Sparen der Privaten sonst unweigerlich mit sich gebracht hätte.

Abbildung 8

Die Saldenlogik ist absolut zwingend

Diese drei Beispiele zeigen, dass man die öffentliche Verschuldung eines Landes nicht ohne die Betrachtung des Spar- bzw. Verschuldungsverhaltens der übrigen drei Sektoren sinnvoll analysieren kann. Wer die Schulden des Staatssektors kritisiert und sie gesenkt sehen will, muss erklären, wer die Verschuldung unter welchen Umständen stattdessen machen soll. Denn dass es einerseits immer eine gewisse Sparbereitschaft der Privaten gibt, die in Krisenzeiten noch ausgeprägter ist als in „normalen“ Zeiten, ist unbestreitbar. Dass aber andererseits jedes Land danach strebt, nicht in eine Rezession zu geraten oder gar permanent darin zu verharren, wie das durch das Sparverhalten der Privaten vorprogrammiert ist, liegt ebenfalls auf der Hand.

Bemüht sich parallel zu diesem privaten Spardrang jedes Land, keine neuen öffentlichen Schulden zu machen oder gar alte öffentliche Schulden abzubauen, ist jedes Land darauf angewiesen, dass sich andere Länder, das „Ausland“, bei ihm verschulden. (Welcher Binnensektor dieser anderen Länder den Ausgabenüberschuss übernimmt, spielt dabei keine Rolle.) Logischerweise kann das nicht funktionieren: Wenn keiner Schuldner sein will, alle aber Sparer, schrumpft die Wirtschaft in allen Ländern. Wirtschaftliche Entwicklung kann es ohne Verschuldung nicht geben.

Die wechselseitige Abhängigkeit der Sektorsalden verschiedener Länder ist innerhalb einer Währungsunion noch einmal ausgeprägter, weil es keine Wechselkurse gibt, deren Veränderung einen Rollenwechsel zwischen Schuldner und Sparer, zwischen Leistungsbilanz-Defizitland und Leistungsbilanz-Überschussland herbeiführen kann. Daher ist es gerade in einer Währungsunion zwingend, Staatsdefizite und Staatsschulden immer in Verbindung mit dem Saldo des Auslandssektors und den Auslandsschulden bzw. -vermögen zu diskutieren.

Die europäischen Fiskalregeln sind ohne Beachtung dieser Logik aufgestellt worden und daher scheitert ihre Einhaltung laufend. Wer die Ursachen permanenter Auslandsdefizite der einen Länder und permanenter Auslandsüberschüsse der anderen erkennt und abzustellen bereit ist, hat den eigentlichen Stabilitätsanker einer Währungsunion gefunden. Die Tragfähigkeit der öffentlichen Schulden ergibt sich dann automatisch.

Wann wird die Eurokrise intellektuell bewältigt?

Wir haben uns schon daran gewöhnt, dass Politiker entscheidende Zusammenhänge in dem Bereich, den sie zu verantworten haben, nicht verstehen. Politiker aber, die nicht in der Lage sind, aus einmal gemachten gravierenden Fehlern zu lernen, sind noch einmal eine andere Kategorie. Wer auch nach zehn Jahren nicht bereit ist, die Folgen der unsäglichen Entscheidungen der europäischen Finanzminister (zusammen mit Notenbank und EU-Kommission) während der Eurokrise zur Kenntnis zu nehmen, richtet mit Sicherheit in ganz Europa gewaltigen Schaden an.

Es wird in diesen Tagen viel über die Bewältigung der politischen Fehler während der Pandemie geredet. Die Bewältigung und Aufarbeitung der Fehler während der sogenannten Eurokrise sind hingegen offenbar nicht der Rede wert, obwohl wir die Folgen jeden Tag sehen könnten, wenn wir es nur wollten. Die Tatsache, dass die EU-Kommission nichts getan hat, um ähnliche Fehler ein für alle Mal zu vermeiden, fällt ihr jetzt, wo sich die nächste Krise der Union abzuzeichnen beginnt, selbst auf die Füße. Man wird – so lässt der Reformvorschlag der Kommission befürchten – auch dieses Mal mit der gleichen Naivität vorgehen wie das letzte Mal.

Eine entscheidende Rolle werden wiederum die „frugalen“ Länder spielen, also die mit ungerechtfertigt hohen Leistungsbilanzüberschüssen wie neben Deutschland die Niederlande, Schweden und Dänemark, und andere Länder, die auf der „harten“ fiskalischen Linie aus ideologischen Gründen beharren wollen. Nicht von ungefähr besuchte Christian Lindner gerade seine finnische Amtskollegin. Die EU-Kommission ist fachlich nicht in der Lage und politisch nicht mutig genug, die Länder gerade wegen ihrer Überschüsse, die klar gegen die europäischen Regeln verstoßen, in die Schranken zu weisen.

Man muss nur die Pressemitteilung zum Reformvorschlag der Kommission studieren, um die Unausgewogenheit zwischen Bekämpfung von Staatsschulden und Bekämpfung von Handelsungleichgewichten zu erkennen. Während die Beschreibung, welche Anpassungspfade zur Schuldenreduktion in Zukunft wie aufgestellt, untermauert, gebilligt, überprüft und sanktioniert werden sollen, erheblichen Raum einnimmt, heißt es zum Verfahren bei makroökonomischen Ungleichgewichten lediglich:

„Die Reformvorschläge für dieses Verfahren setzen auf einen verstärkten Dialog zwischen der Kommission und den Mitgliedstaaten, um zu einem besseren gemeinsamen Verständnis der bestehenden Herausforderungen und der erforderlichen Gegenmaßnahmen zu gelangen. … Die Bewertung, ob Ungleichgewichte vorliegen, würde in stärkerem Maße vorausschauend gestaltet, damit aufkommende Ungleichgewichte frühzeitig erkannt und angegangen werden können.“

Das klingt erstens danach, als ob man auch zehn Jahre nach der Eurokrise noch vollkommen am Anfang einer stichhaltigen Analyse jenseits tautologischer Ausführungen wie denen des deutschen Finanzministers stünde, weil es ja offenbar am gemeinsamen Verständnis der Probleme mangelt – eine erschreckende Vorstellung. In dem Papier der Kommission müssten Stichworte wie Leistungs- und Handelsbilanzsalden, Inflations- und Lohnstückkostendifferenzen auftauchen, um auch nur den Anschein zu erwecken, man wolle sich ernsthaft mit den Ursachen der damaligen Eurokrise und der Verhinderung einer neuen befassen.

Und zweitens wirkt die Formulierung so, als ob es lediglich um zukünftige Ungleichgewichte ginge und nicht um die vergangenen und gegenwärtigen. Das ist bemerkenswert. Denn eine Akkumulation aller Leistungsbilanzüberschüsse und -defizite über Jahrzehnte hinweg wären eigentlich das Pendant zu den Staatsschulden, um deren Tragfähigkeit sich so gesorgt wird. Wieso sollte die Tragfähigkeit von Auslandsschulden nicht ebenso kritisch betrachtet werden wie die von Staatsschulden? Etwa weil es dann spiegelbildlich auch um das Vermögen geht, das Wirtschaftssubjekte der Überschussländer in anderen Ländern angehäuft haben und das dann kritisch hinterfragt werden müsste?

Verhandlungen zur Reform der europäischen Fiskalregeln von deutscher Seite unter der Generalüberschrift „Die bisherigen Prinzipien waren und sind richtig, sie müssen nur strenger verfolgt werden“ zu beginnen, heißt, an einer wirklichen Analyse und daher auch an einer echten Lösung nicht interessiert zu sein. Dass sich die FDP angesichts zweier verlorener Landtagswahlen profilieren will, ist kein guter Grund, die für Europas positive Entwicklung grundlegende Logik auf dem Altar des parteipolitischen Populismus‘ zu opfern.

Die von Christian Lindners Blockade-Haltung betroffenen Länder, allen voran Frankreich, müssen sich gegen diese Engstirnigkeit wehren. Es geht dabei nicht um Diplomatie, sondern um Konfrontation. Wenn sich die verantwortlichen Politiker in Deutschland weigern, selbst zwingende Zusammenhänge wie den zwischen den Finanzierungssalden der Volkswirtschaften anzuerkennen, kann man nämlich mit diplomatischen Mitteln nichts mehr erreichen.

Die Regierungen der Länder, die die Salden-Zusammenhänge begreifen, müssen an die europäische Öffentlichkeit gehen, um ihre Position zu erklären und deutlich zu machen, warum man mit Deutschland keinen Schritt weiterkommt. Frankreich könnte zusammen mit Italien, Spanien, Portugal und Griechenland eine kritische Masse bilden, die nicht ignoriert werden kann, auch nicht von der EU-Kommission, die dann zur Stellungnahme gezwungen wäre. Ob eine solche kritische Masse erreicht werden kann, steht allerdings in den Sternen.